空き家投資とは、築古の空き家を格安で購入し、リフォームやリノベーションを実施して物件を再生し、賃貸物件として家賃収入を得るという、不動産投資の一つです。

マンション投資に比べて物件購入とリフォームの初期費用が低いため、投資しやすく、利回りが高いというメリットがあります。

空き家投資では、情報収集や不動産業者とのコミュニケーション、リフォーム業者との交渉など、さまざまな能力が必要です。

ただし、空き家投資にはリフォームにお金をかけすぎて利回りが低下する、売却が難しい場合がある、空室のリスクが高いというデメリットもあります。

デメリットを把握しないまま、空き家投資の利回りの高さだけで投資を始めてしまうと、最悪の場合、投資元本を割り込んでしまう可能性があり、損をしてしまうかもしれません。

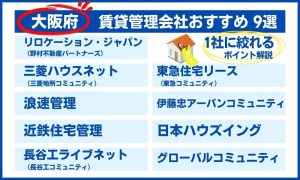

不動産投資を始めたいと考えている方は、管理業務もしてくれる以下の会社がおすすめです。

| 管理業務のある不動産投資会社 おすすめ5選 | |

|---|---|

武蔵コーポ レーション | 【関東NO.1の管理戸数30,000戸】 新築×中古のハイブリット投資 関東地方の中古一棟(アパート、マンション)に特化 年間平均入居率98.13%(2024年2月末) |

シノケン プロデュース | 【自社開発棟数8年連続全国NO.1】 アパート経営開始後の管理業務をすべて任せられる 管理戸数47,000戸以上(2023年12月末) 年間入居率98.56% |

シノケン ハーモニー | 【2022年上期首都圏投資用マンション供給NO.1】 自社開発の高品質なマンションへの投資可能 頭金0円から始められる 管理戸数47,000戸以上で入居率98.56% |

JP リターンズ | 【Amazonギフト券2万円+50,000円増額プレゼント中】 設立20年を超える実績で入居率99.6%! 資産価値の高い中古マンションへの投資 賃貸管理は2つのプランから選べる |

アセット ジャパン | 【無料カウンセリングでAmazonギフト券3万円プレゼント中】 月額3,850円~で徹底した管理サービスを受けられる 無料カウンセリングで資産運用の基礎から家計の見直しができる 1万円相当のライフプランも無料で受け取れる |

「RENOSY(リノシー)」は、中古マンション投資の売上実績4年連続NO.1を誇る投資会社です(※東京商工リサーチ2023年4月調べ)。

AIを活用して厳選した資産価値が高い「都市部の中古マンション」のみを取り扱っています。

オンラインでの手続きには各ステップにサポートがついているので、初心者でも安心して始められるでしょう。

不動産管理はアプリで簡単に行えるため、本業が忙しい方にもおすすめです。

\ 初回面談でPayPayポイントがもらえる/

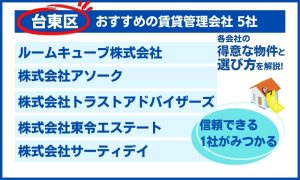

賃貸管理会社を探したい方は以下のサイトから一括査定をしてみるとよいでしょう。

| 賃貸管理を比較するなら一括査定サイト 「マンション貸す.com」がおすすめ! | |

|---|---|

マンション貸す.com | 【一括比較で年間100万以上も収入に差が出る可能性も!】 一棟アパート、分譲マンション、戸建てすべての賃貸査定に対応 賃貸管理一括査定サービスNO.1 最大6社から1番高く貸せる不動産会社が見つかる マンション貸す.comで一括査定をする |

そこで本記事では、空き家投資の基礎知識やメリットだけでなく、「空き家投資のデメリット」「空き家投資に向いている人・向いていない人」「空き家投資のよくある失敗事例と対策」についてもご紹介します。

本記事の内容は以下のとおりです。

この記事を読むことで、空き家投資についての基礎知識を理解し、空き家投資を実行するかどうかを判断出来るようになります。

ぜひ最後までお読みください。

空き家投資とは

まずは空き家投資の基礎知識について、以下の内容を解説します。

それぞれ詳しく見ていきましょう。

空き家投資とは空き家を再生して稼ぐ不動産投資方法の一つ

空き家投資とは、最近注目されている不動産投資方法の一つ。

築古の空き家を格安で購入し、リフォームやリノベーションを実施して物件を再生し、賃貸物件として家賃収入を得るというものです。

たとえば築40年の戸建て物件を200万円で購入し、300万円かけてリフォーム。家賃8万円(年96万円の収入)で貸し出すとすると、1年間で回収できる割合(利回り)は19%となります。

築年数が経ち、汚れている家もリフォームして賃貸物件にすれば、このように高い利回りで運用できるという点が空き家投資の最大の特徴であるといえるでしょう。

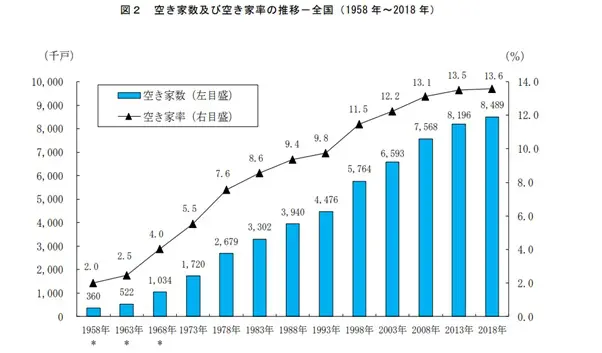

空き家投資が注目される背景

空き家投資が注目されるようになったのは、「空き家の増加」が国内でも大きな社会問題となっているためです。

総務省統計局の「平成30年住宅・土地統計調査 住宅及び世帯に関する基本集計」によると、空き家は2013年時点で848 万9000戸あります。

2013年と比べると、空き家は29 万3000戸(3.6%)増加しています。

また、国内の総住宅数に占める空き家の割合は13.6%と、2013 年から 0.1 ポイント上昇。過去最高の割合を示しているのです。

引用:総務省統計局「平成30年住宅・土地統計調査 住宅及び世帯に関する基本集計」結果の概要

空き家は増加することで以下のような悪影響を及ぼし、空き家周辺の治安に大きく影響します。

・悪臭の発生

・景観悪化

・老朽化などによる家屋の倒壊

・不法侵入、占拠などの犯罪リスク

こうしたことから日本では空き家の増加を大きな社会問題と捉えているのです。

こうした空き家に関する現状がある中、「空き家投資」は空き家を活用して投資を行う方法であるため、社会問題の解決につながるという意味でも注目されるようになりました。

さらに、空き家は築古で状態の良くないものも多く、格安で購入できるため、うまくリフォームしたり、斬新なアイデアで再生させたりすることで期待以上の利益を出すことも可能です。

このように空き家投資は「資産運用」と「社会貢献」が同時にできる不動産投資だからこそ、多くのメディアで取り上げられ、注目されるようになっているのです。

空き家投資の3つのメリット

空き家投資の基礎知識について理解したところで、空き家投資の具体的なメリットを解説します。

メリットは以下の3つです。

それぞれ詳しく見ていきましょう。

初期費用が少ない

1つめは「初期費用が少ない」ことです。

一般的な不動産投資では、アパートや区分マンションの購入費用に数千万円以上必要になります。

ワンルームマンションであっても1000万円以上はかかるでしょう。

少ない自己資金+銀行の融資によってレバレッジをかけて購入した場合は、その分リスクも発生します。

一方で空き家投資の場合、数百万円程度の金額で空き家を購入できます。

空き家は利用されていない建物であるため、所有者の意向によっては格安で購入できる可能性があります。

また空き家が築古であったり、再建築深物件であったりすることも多く、比較的安価に空き家を購入できることが多いのです。

空き家を現金で購入できれば銀行の融資も必要ないため、レバレッジによるリスクもありません。

このように空き家投資においては、一般的な不動産投資と比べると安価に投資物件を購入できるため、初期費用が少なくなるというメリットが生まれるのです。

利回りが高い

2つめは「利回りが高い」ことです。

一般的な不動産投資に比べると、空き家投資は初期費用が安価であるため、運用次第では高い利回りを出すことができるのです。

株式会社ファーストロジックの「投資用不動産市場調査」によると、マンション投資やアパート経営などの一般的な不動産投資では表面利回りは6%~9%程度の水準となっています。

一方空き家投資は、それ以上の水準で利回りを維持できます。

2022年9月20日NHKクローズアップ現代の「築50年の空き家に入居者続々 空き家の新たな活用法とは?」では、以下のような空き家投資の利回りについて事例が紹介されました。

▼田村さゆりさん(仮名)の事例

「物件を200万円で購入し、600万円かけてリフォーム。家賃8万円で貸し出せれば、年に96万円の収入。1年間で回収できる割合、利回りは12%」

▼深津絢祐さんの事例

「深津さんが買い取る空き家のほとんどは、100万円以下。初期費用を抑えるために自らリフォームします。」

「空き家は20万円で買い取り、リフォーム費用は30万円。家賃3万5,000円で貸し出し、1年で84%を回収(利回り)」

このように、空き家投資では高い利回りが期待できます。

さらに、ローンを組まずに現金で空き家を購入した場合、よりキャッシュフローが良くなるため、手元に残る収益の増加が期待できます。

高い利回りを維持できるという点は、投資を検討している方にとって大きなメリットといえるでしょう。

節税効果がある

3つめは「節税効果がある」ことです。

リフォームの中身が建物の機能回復のみならず、付加機能をつけて資産価値を向上させる工事も含まれる場合、その費用を「修繕費」ではなく「資本的支出」とみなすことができます。

「資本的支出」とは固定資産(空き家)の修理や改良のために支出した費用のうち、その固定資産の耐久性を高め、価値を増加させた部分にかかった費用のこと。

「資本的支出」は定められた耐用年数にしたがって、減価償却費として毎年の費用に経費計上していくことができ、節税効果があるのです。

また減価償却費用を毎年経費計上する場合、キャッシュフローは黒字であっても不動産所得(不動産で得た収入から必要経費を引いたもの)は赤字になるケースも少なくありません。

こうした場合は、メインの給与所得と不動産所得を損益通算すれば所得税の還付を受けられる可能性があるため、節税効果があります。

たとえば、500万円で購入し、耐用年数が10年の空き家について減価償却費を算出してみましょう。

今回は定額法(毎期決まった金額を償却していく方法で、減価償却費の金額は原則毎年同じ金額になる)でシミュレーションを行います。

定額法の計算式は、

減価償却費=取得価額(購入費用)×定額法の償却率(※)

※定額法の償却率とは、耐用年数に応じて定められた利率のこと。取得価額(購入費用)を耐用年数で割った数値とほぼ同額になります。

ここに空き家の購入費と耐用年数10年の償却率0.5を当てはめてみると、

減価償却費=500万円×0.5=250万円

1年あたりの減価償却費は250万円という結果になりました。

この費用は経費にそのまま算入できるため、帳簿上では250万円の利益を相殺できることになります。

この250万円/年の減価償却費の節税効果がどのくらいあるのかについても、シミュレーションで確かめてみましょう。

不動産投資を行わずに給与所得が600万円あるAさんと、購入費用が500万円、耐用年数10年の空き家を所有しており、給与所得600万円+不動産所得100万円のBさんを比較してみましょう。

【Aさん:給与所得600万円のみ】

課税所得額:600万円

所得税率:20%

所得税=600万円×20%=120万円

【Bさん:給与所得600万円+不動産所得100万円】

所得額=600万円+100万円

減価償却費:250万円

課税所得額:600万円+100万円-250万円=450万円

所得税率:20%

所得税=450万円×20%=90万円

こうして不動産投資をして減価償却費を経費計上すると、不動産投資を行わなかった場合に比べて30万円節税になっていることがわかります。

空き家投資を行う際に付加機能をつけて資産価値を向上させるような大規模なリフォームを行うケースも少なくありません。

そのため、リフォーム費用を減価償却できる点は大きな魅力といえるでしょう。

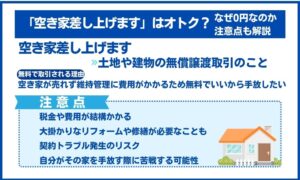

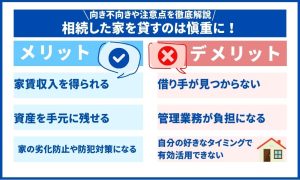

空き家投資の3つのデメリット

空き家投資には魅力的なメリットがある一方、以下のようなデメリットもあります。

空き家投資が自身にとって良い投資方法なのかを判断するためにも、デメリットについてもしっかり理解しておきましょう。

それではデメリットを一つずつ見ていきましょう。

リフォーム費用がかさむと利回りが低下してしまう

1つめは「リフォーム費用がかさむと利回りが低下してしまう」ことです。

空き家投資を行う中で、以下のように想定外のトラブルでリフォーム費用がかさんでしまうケースがあります。

◎空き家の購入前にリフォームの必要箇所は把握していたつもりだったのに、購入後に想定外の損傷個所(雨漏り、排水管劣化など)が見つかり、修繕が必要になる

◎空き家を賃貸物件として管理する中で、入居者が損傷個所を見つけ修繕が必要になる

◎入居希望者の要望で想定以上のリフォームが発生する

このような場合、リフォームをした分、費用がかさんでしまうため、利回りも低下してしまいます。

たとえば、以下のシチュエーションを例に考えてみましょう。

【リフォーム費用がかかりすぎて利回りが低下してしまった例】

①空き家を200万円で購入

400万円かけてリフォーム

家賃8万円(年96万円)で貸し出す予定で、利回りは16%を想定

②しかし入居者を募集し始めて1週間後、大雨が降り、屋根からの雨漏りが発生

③雨漏りが発生したのは屋根、屋内天井、ベランダ

④雨漏り修理リフォームの費用は100万円

⑤リフォーム費用は総額で500万円となり、利回りは13.7%に低下

このように、リフォーム費費用がかさむと利回りもその分低下してしまい、収益は下がってしまうでしょう。

こうした事態を避けるため、空き家が築古物件の場合は、購入する前に専門家に物件調査を依頼し、想定外のトラブルが発生しないかどうか確認しておくとよいでしょう。

売却が難しいケースがある

2つめは「売却が難しいケースがある」ことです。

空き家投資の対象となる格安物件の中には、

◎再建築不可物件(家が経っていたとしても解体後更地にしてしまうと新たな家を建てられない土地)に指定されている

◎その他の用途には使えない都市計画制限を受けている

といったケースがあり、全ての空き家物件ではありませんが、土地の価値が低い可能性があります。

土地の価値が低い場合、金融機関からの担保評価も低くなり、買い手側でローンが組めなくなってしまいます。

その結果、なかなか買い手が現れない…といった事態に陥るリスクがあるでしょう。

また物件を購入してもらえたとしても、売却価格が低いと、初期投資費用を回収できない可能性もあります。

空き家投資をする際は、最終的に投資物件を売却するところまで考慮したうえで、戦略を考える必要があるといえるでしょう。

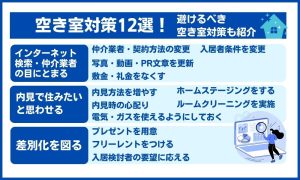

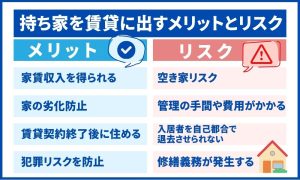

空室リスクが高い

3つめは「空室リスクが高い」ことです。

空室リスクとは、空き家を賃貸物件にした後、誰も借り手がおらず、空室が発生して家賃収入を得られないリスクのこと。

空き家投資は、他の不動産投資と比べて空室リスクが高いといわれています。

というのも、空き家投資では一軒を一世帯に貸し出すケースが多いからです。

単身者用の物件と比較すると、世帯単位による賃貸の住み替えはそれほど頻度が高くなく、賃貸需要の流動性が低いため、空室リスクが高くなってしまいます。

公益財団法人日本賃貸住宅管理協会 日管協総合研究所が行った「第27回賃貸住宅市場景況感調査(2022年4月~2023年3月)」によると、賃貸住宅の平均居住期間は、単身者が3年3カ月であるのに対し、ファミリーは5年2カ月であることがわかっています。

つまり、世帯単位での住み替えの流動性は低く、世帯(ファミリー)をメインターゲットとしている空き家投資では、高い空室リスクがあるのです。

そのため空室リスクが発生する前に、以下のように具体的な対策を講じる必要があります。

◎信頼のおける賃貸管理会社に依頼し、入居募集の広告を出してもらう

◎家賃を下げる

◎敷金、礼金の値下げ

◎フリーレント期間の設定

◎入居条件を見直す

◎新規設備を取り付けて物件の「ウリ」を押し出す

といったように対策を講じると良いでしょう。

空き家投資の5つのよくある失敗事例と対策

空き家投資を行うか判断するためには、「実際に空き家投資を行った経験のある人たちがどのような失敗に陥り、どうすれば失敗を防げたのかを知っておく」ことも重要です。

失敗事例と対策を知ったうえで、「自分で対策を講じて失敗を防げるのか?」を判断しましょう。

以下5つの失敗事例と対策をご紹介します。

- 【事例①】リフォームにお金をかけすぎてしまい利回りを下げて失敗してしまう

- 【事例②】DIYに挫折し空き家のまま放置してしまう

- 【事例③】相続登記に時間がかかって投資を開始できない

- 【事例④】遠方にある空き家に投資したが遠すぎて管理が行き届かなくなってしまう

- 【事例⑤】空き家投資の終わり方を考えておらず損失を出してしまう

【事例①】リフォームにお金をかけすぎてしまい利回りを下げて失敗してしまう

1つめは「リフォームにお金をかけすぎてしまい利回りを下げて失敗してしまう」という事例です。

空き家投資では、築古であることが多く、しばらく利用されていない家を賃貸物件として運用します。

入居希望者に魅力的な物件だと感じてもらうためには、最低限人が住めるような状態まで修繕するのはもちろん、最新設備を導入したり、おしゃれな内装にしたりと、物件の価値を高めるためのリフォームを行います。

たとえば、

◎最新のシステムキッチンを導入する

◎床を全ておしゃれなモルタル調の床にする

◎屋根を全て張り替える

◎部屋の間取りを変える

◎お風呂の設備にこだわる(浴室暖房、床暖房、追い炊き機能、ジェットバス、ミストサウナなど)

などです。

ただし、気になる部分をすべて綺麗に修繕したり、設備やデザインにこだわったりすると、リフォーム費用はどんどん膨れ上がってしまい、最終的には利回りを下げることにつながってしまいます。

せっかく安く購入しても、リフォームにお金をかけすぎてしまうと、空き家投資のメリットである「高い利回り」を得られなくなってしまうでしょう。

そうした失敗を防ぐために、以下の対策を講じると良いでしょう。

◆購入前にリフォーム業者も一緒に空き家の内見を行う

空き家を購入する際にリフォーム業者も一緒に内見をするようにしましょう。

そうすることで購入前に「必ずリフォーム(修繕)を行うべき箇所」と「リフォーム費用の概算」がわかり、それらを踏まえて購入判断できます。

たとえば、必ずリフォームを行うべき箇所が多く概算費用が高くなってしまい、新しい設備を導入したり内装にこだわったりすることが予算的に厳しい場合は、別の物件に切り替える判断をする、などが考えられるでしょう。

◆ホームインスペクションを行う

ホームインスペクションとは住宅診断士が第三者的な立場から住宅の劣化状況、欠陥の有無、改修すべき箇所やその時期、概算費用などを見極めてアドバイスを行う専門業者です。

ホームインスペクションに依頼することで、空き家を購入する前にリフォーム(修繕)にどれくらいの費用がかかるのかがわかるため、予算に合わない場合はその空き家物件の購入を諦めるといった判断もできます。

【事例②】DIYに挫折し空き家のまま放置してしまう

2つめは「DIYに挫折し空き家のまま放置してしまう」という事例です。

高い利回りを確保したいために自分でDIYを行おうとして、以下のように思ったよりもうまくいかずに諦めて放置してしまうというケースがあります。

◎思ったよりも難しかった

◎予想以上に手間や時間がかかってしまった

◎費用が思ったよりもかかってしまった

空き家の修繕は棚の制作やクロスの張り替えといった単純なものだけではありません。

たとえば、

◎床材の張替え

◎トイレの取替

◎お風呂の交換

◎屋根の張替え

◎シロアリ被害による劣化箇所補修、補強

◎シロアリ駆除、予防

◎雨漏り修理

◎構造部の強化

など、知識や経験がないと対応が難しい工事も多くあります。

そのため「DIYくらいだったら自分にもできるだろう」と空き家を購入してしまうと、思った以上にうまくリフォームが進まず、挫折してしまうのです。

その結果、賃貸物件として運用することもできず、空き家の放置に繋がってしまいます。

空き家を放置することは、「空き家特別措置法」によって固定資産税の増税や過料といったペナルティが課されることもあるため、注意が必要です。

このような失敗を起こさないよう、以下の対策を講じると良いでしょう。

◆購入前にリフォームが必要な箇所を把握しておく

空き家の内見時はリフォーム業者に同行してもらい、購入前に物件のどの箇所にリフォームを施す必要があるのかを明らかにしておきましょう。そのうえで、床材の張替えや水回りの交換、構造部の強化など、大掛かりなリフォームが必要な箇所がある場合は、リフォーム業者に依頼すると良いでしょう。

◆DIY賃貸借で空き家を貸す

最近では、最低限のリフォーム(修繕)だけを行い、あとは入居者の好きなようにDIYしてもらうという「DIY賃貸借」という賃貸方法もあります。オーナーが自分でDIYを行って挫折してしまうよりも、入居者の好きなように空間をデザインしてもらうことで、費用も手間も抑えることができ、空き家も借りてもらうことができます。

【事例③】相続登記に時間がかかって投資を開始できない

3つめは「相続登記に時間がかかって投資を開始できない」という事例です。

空き家を購入するのでなく、相続した空き家で投資を行う場合、初期費用はリフォーム費用のみ。

高い利回りを得ることができるでしょう。

しかし、このケースでは思った以上に相続登記に時間がかかってしまうことがあるのです。

2025年4月からは相続登記は義務化されますが、相続登記の手続きはこれまで「任意」でした。

そのため、現在の登記名義人が「先々代」「先々々代」となっている可能性もあります。

自分の代まで登記を行うのに数年かかってしまうというケースもあるほどです。

そのため相続した空き家で投資を行う場合は、以下の対策を講じると良いでしょう。

◆司法書士に相続登記を委託する

相続登記を素早く行って投資を開始できるようにするには、司法書士に依頼すると良いでしょう。

相続登記は自分で手続できますが、登記名義人が被相続人になっていなかったり、相続人が多かったりする場合は、戸籍謄本などの書類を集めるのに手間や時間を費やしてしまいます。

こうした業務を専門のプロ(司法書士)に依頼することで、自分で手続きを行うよりも手間なくスピーディに進められるため、「空き家投資をなかなか開始できない」という事態を避けられるでしょう。

【事例④】遠方にある空き家に投資したが遠すぎて管理が行き届かなくなってしまう

4つめは「遠方にある空き家に投資したが遠すぎて管理が行き届かなくなってしまう」という事例です。

場合によっては、賃貸に出している空き家が遠方にあるケースもあるでしょう。

長い間放置されていたり、築古であったりする空き家は、見えない瑕疵も少なくないため不具合が出やすくなっており、入居者から問い合わせや苦情が入ることがあります。

そうした連絡が入るたびに現地に赴かなければならず、労力や交通費などがかかってしまい、管理に苦労します。

最終的には、初期費用すら回収できていないにも関わらず、入居者が退去していったタイミングで管理をやめて放置してしまう事態になることもあります。

もしくは、管理が難しくなったので物件を売却しようとして、初期費用が回収できないほどの安価な売値で売却することになってしまうこともあるでしょう。

こうしたことから、遠方の空き家を賃貸物件にして投資を行う際は以下の対策を講じておきましょう。

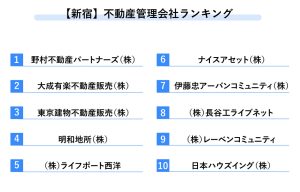

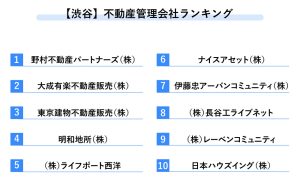

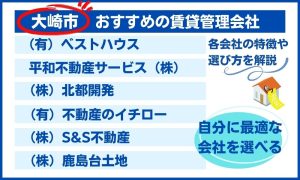

◆不動産管理会社に委託する

遠方の空き家を賃貸物件として投資する場合は、不動産管理会社に委託するのがおすすめです。

不動産管理会社は賃貸物件の管理・メンテナンス、修繕工事の手配を行いつつ、入居者募集や入居者のクレーム対応なども行ってくれるため、遠方にある空き家の管理の手間や労力を抑えることが可能です。賃貸物件から遠くに住んでいてクレームや問い合わせが入った際には、都度現地に行って対応する必要はなく、代わりに対応してもらえるため、安定して空き家の投資を続けることができるでしょう。

ただし家賃収入の5%前後の管理手数料を支払う必要があるため、手数料を考慮した上で利回りを考え、投資判断をするようにしましょう。

【事例⑤】空き家投資のゴールを考えておらず損失を出してしまう

5つめは「空き家投資のゴールを考えておらず損失を出してしまう」という事例です。

空き家投資のゴールというのは「空き家投資をどのように終えるのか」ということです。

賃貸経営中は収益が上がっていたとしても、空き家投資をどのように終えるのかまでを見通して考えていないと、

・空き家の賃貸物件の買い手が見つからずなかなか売却できない

・物件が売れない期間は、建物の維持管理費や固定資産税が必要になる

といった事態が発生し、最悪の場合、これまで空き家投資で得た収益を相殺するばかりか、損失が生じてしまうおそれがあるのです。

こうした空き家投資のゴールを考えず、損失を出してしまう事態を避けるためには以下の方法で対策を講じておきましょう。

◆物件を売却したときの損益分岐点を目安にゴールを決める

「購入時の支出、運用時の支出、売却時の支出の合計」=「運用による家賃収入と売却価格」がイコールになる売却価格が損益分岐点になります。その損益分岐点は「いくら」のタイミングなのかを把握しておきましょう。そうすることで、いつ頃収益がプラスになりそうか、目処が立ちます。

空き家投資のゴールを考える際は、損益分岐点を目安にして投資利益がトータルでプラスになるようにしましょう。空き家の売却価格を調査する際は、不動産一括査定を利用すると便利です。1度に複数社に対して査定依頼がかけられるため、手間なく売却価格の相場を把握することができます。

◆税率やキャッシュフローが変わる時期に売却(ゴール)を検討する

運用期間が長くなり、家賃による収入が積み上がってくると初期費用の回収が進み、売却後の投資利益がプラスになる可能性が高まります。この場合、税率やキャッシュフローが変わるタイミングで売却を検討するのも一つのゴールの決め方です。

たとえば不動産の保有期間が5年を超えると、売却益にかかる譲渡所得税の税率は39.63%→20.315%へ移行します。物件売却時の税金を抑えて投資による利益を増やすためには、所得税の税率が下がるタイミングで売却を検討するのもおすすめです。

◆家賃による収入と売却益の総額が最大化するタイミングでの売却(ゴール)を考える

家賃による収入がある程度積み上がってきたら、その時点で物件を売却する場合、売却益がどのくらい出るのか、トータルの投資利益がどうなるのかを試算してみましょう。

とくに物件の売却価格は景気や物件の状態に大きな影響を受けて、常に一定ではないため、定期的に試算してみることが重要です。

家賃収入と売却益の総額を最大化させるためには、トータルの投資利益がある程度プラスになってきたら常に相当し利益を試算して、売却のタイミングを図りましょう。

◆売却が難しい場合、建物の解体を検討する

物件自体に購入の需要がなく、売却できないことがあります。

そうした場合に、売却益を一切得られないリスクをヘッジする方法として建物を解体して売却することがおすすめです。

建物がある状態で売却できなければ、建物を解体して、更地にすることによって、新築戸建用の土地などのニーズが生まれるため、売却しやすくなります。

◆売却できない場合、他の投資方法への転用を検討する

更地にしても購入してもらえない場合は、他の投資方法へ移行してみましょう。

「駐車場経営」「太陽光発電設備」といった方法は比較的転用しやすいでしょう。

ただしほかの投資方法に乗り換える場合、新たな投資が必要です。投資に見合う利益が回収できるのかどうか慎重に検討しましょう。

空き家投資に向いている人

ここまで空き家投資についてメリット、デメリット、失敗事例について解説しました。

最終的にあなたが空き家投資に向いているのかどうか判断できるよう、空き家投資に向いている人、向いていない人の特徴を解説します。

まず空き家投資に向いている人は以下の特徴があります。

それぞれ詳しく見ていきましょう。

堅実に収益を増やしていきたい人

1つめは「堅実に収益を増やしていきたい人」です。

一般的な不動産投資では、物件価格が1000万円を優に超えるケースが多く、銀行から融資を受けて物件を購入し、初期費用として物件価格の15%程度を支払い、その後はローンを返済していくようなやり方を実施します。

この方法では、確かに融資を受けてレバレッジを効かせ、短期で戸数を増やしてどんどん稼ぐことができますが、ローンの返済額も大きく、空室が続いたときのリスクが大きくなります。

一方で空き家投資において、物件購入費+リフォーム費用は不動産価格の高い首都圏近郊で1000万円前後、地域によっては600万円以内ほどに収まることもあります。

そのため自己資金で初期費用(初期投資)を支払うのは、一般的な不動産投資と比べるとハードルが高くないといえます。

銀行からの融資を受けずに自己資金で空き家を購入し、着実に家賃収入を得ることができれば、ある一定期間を過ぎれば収支はプラスになります。

堅実に収益を増やして、2軒目の空き家投資に移行することもできるでしょう。

また融資を受けなければ、空室が続いたとしてもローンの返済がないためキャッシュアウトフロー(資金の持ち出し)が増えることもありません。

日々出費が増えてしまうことに不安にならずにすみます。

こうしたことから空き家投資は、堅実に収益を増やしたい人に向いているといえるでしょう。

本業の収入が安定している人

2つめは「本業の収入が安定している人」です。

空き家投資は不動産投資と比べると、物件購入費+リフォーム費が少ないとはいえ、初期投資に数百万円は必要になります。

また入居者が入った後、メンテナンスや追加の修繕をする可能性があることを考えると、空き家を運用するためのお金を払える程度の資金力は必要なのです。

そうした場合に本業の収入が安定していないと、「雨漏りが発生したので修繕が必要」「シロアリが発生したので駆除・予防が必要」といった想定外の支出に、余裕を持って対応することができないでしょう。

出費を嫌ってメンテナンスや修繕に対応しないと、入居者側に不満がたまって退去してしまい、空室リスクが高まることにもつながります。

こうしたことから本業の収入が安定し、想定外の支出にもすぐに対応できる程度の資金力を持っていることが、安定した空き家投資の運用につながるのです。

したがって、本業の収入が安定している人は空き家投資に向いているといえるでしょう。

社会貢献をしたい人

3つめは「社会貢献をしたい人」です。

先にもお伝えした通り、日本では空き家の増加が社会問題になっています。

空き家は増加することで以下のような悪影響を及ぼし、空き家周辺の治安に悪い影響を与えてしまうのです。

◎悪臭の発生

◎景観悪化

◎老朽化などによる家屋の倒壊

◎不法侵入、占拠などの犯罪リスク

空き家投資は国内の空き家率を下げるため、上記のような空き家増加問題の解決につながる一つの社会貢献です。

そのため、空き家投資は堅実に投資をしながら社会貢献したいという人におすすめの投資方法と言えるでしょう。

空き家投資に向いていない人

次に空き家投資に向いていない人について、以下3つをご紹介します・

それぞれ詳しく見ていきましょう。

自己資金がゼロ

1つめは「自己資金がゼロ」であるケースです。

空き家投資では、物件の購入費に関して融資を受けられない可能性があり、自己資金で物件を購入する必要があります。

空き家投資の対象となる格安物件の中には、

◎再建築不可物件(家が経っていたとしても解体後更地にしてしまうと新たな家を建てられない土地)に指定されている

◎その他の用途には使えない都市計画制限を受けている

といったケースがあり、全ての空き家物件ではありませんが、土地の価値が低い可能性があります。

こうした場合、銀行融資の審査において、物件としての価値がほぼないとみなされ、融資が下りない可能性があるのです。

空き家投資は一般的な不動産投資と比べると、初期投資(物件購入費+リフォーム費用)が少ないとはいえ、数百万円は必要になります。

そうした中、融資が受けられないとなると、自己資金がなくてはそもそも空き家投資は始められないでしょう。

さらに物件の管理維持としてメンテナンスや追加の修繕をすることもあり、自己資金からの出費は必ず発生します。

こうしたことから自己資金がない状態で空き家投資を行うのは難しいでしょう。

一攫千金を狙うような考えの人

2つめは「一攫千金を狙うような考えの人」です。

空き家投資のやり方は、格安な物件購入費とリフォーム費用を初期投資として、じっくり着実に家賃収入を得て、収益をプラスにしていく方法です。

利回りは高いものの、収支をプラスにするにはある程度の期間が必要になります。

一方で一般的な不動産投資では、物件価格は高額であることが多いため、銀行から融資を受けて物件を購入し、初期費用として物件価格の15%程度を支払い、その後にローンを返済していくようなやり方を実施します。

この方法では、融資を受けてレバレッジを効かせ、短期で戸数を増やしてどんどん稼ぐことができるため、短期間でたくさん稼ぎたいと考えている人に向いている方法です。

そのため短期的な投資で稼ぎたい人にとっては、空き家投資は生ぬるく、時間がかかる方法だと感じられるかもしれません。

そういう意味で、一攫千金を狙うような考えの人は空き家投資に向いていないといえるでしょう。

本業が忙しい人

3つめは「本業が忙しい人」です。

というのも、空き家投資は以下のように手間がかかるため、本業が忙しい人にとってはハードルの高い作業になってしまうのです。

◎リフォーム業者とのやり取り

◎リフォーム内容の吟味、指示

◎入居者を募集するための不動産会社とのやりとり

◎その他、不明点などのリサーチ、勉強

本業の仕事が忙しく、上記のような行動をとるのが難しい場合は、空き家投資は向いていないといえるでしょう。

空き家投資を始める手順4ステップ

空き家投資を検討している場合、「どのくらい手間がかかるのか知りたい」「面倒くさいのは避けたい」というのが本音なのではないでしょうか。

また「空き家投資をすることに決めたけど、何からどうすればいいの?」と不安に感じることもあるでしょう。

そこで7章では「空き家投資を始める手順」を以下4ステップで解説します。

それでは1つずつ見ていきましょう。

【ステップ①】物件探しとシミュレーション

ステップ①は「物件探しとシミュレーション」です。

まずは収支シミュレーションを行いながら、投資をする空き家物件を決定します。

空き家投資を成功させるには、現実的に収支をプラスにできる物件なのかを判断する必要があります。

その判断基準として収支シミュレーションを行い、投資する空き家物件を決めるのです。

◎その空き家物件の購入費用はいくらなのか

◎リフォーム費用はいくらほどになりそうなのか

を把握し、

◎検討している空き家物件をいくらくらいの家賃にするのか

◎どれくらいの期間、賃貸経営を行うのか

といったシミュレーションを行うことで、投資するに値する空き家物件かどうかを判断できます。

物件探しと収支シミュレーションは以下の通りに実施しましょう。

【物件探しの方法】

◎「スーモ」「ホームズ」「アットホーム」などのポータルサイト

◎地方自治体の「空き家バンク」

を使って空き家物件を探しましょう。

【収支シミュレーション】

①収入を把握する

まずは空き家を賃貸物件にした場合の収入を把握しましょう。

空き家を賃貸に出す場合、一般的に以下のような収入があり、相場となっています。

◎家賃:物件により異なる・・・LIFULL HOME’Sの「見える!賃貸経営」でチェック

◎礼金:家賃×0~2か月分

◎敷金:家賃×0~2か月分

◎更新料:家賃×半月~1か月分

②支出を把握する

次に支出を把握しましょう。

空き家を賃貸物件として貸し出す際の支出は以下のとおりです。

◎仲介手数料:家賃×半月~1か月分

◎管理委託料:家賃の5~10%

◎リフォーム費・原状回復費:状態による

◎修繕費・メンテナンス費:一般的に修繕費は毎月一定額を積み立てる

◎固定資産税:固定資産価格の1.4%

◎所得税・住民税:所得額により異なる

◎保険料(火災保険等):ー

③収支を把握する

最後に収支を計算してみましょう。

空き家投資に関する収支シミュレーションについては、

「空き家は賃貸で貸し出すべき?|メリット・デメリットを徹底解説」

の7章で詳しく解説しています。

ぜひあわせてお読みください。

このようにシミュレーションを行って検討し、投資に値する空き家物件かどうかを総合的に判断しましょう。

【ステップ②】空き家物件の購入とリフォーム

ステップ②は「空き家物件の購入とリフォーム」です。

空き家物件を購入し、必要に応じて賃貸用にリフォームを施しましょう。

空き家のリフォームには、主に以下のような施工があります。

◎壁紙交換

◎床材張り替え(フローリング)

◎トイレの取り換え

◎風呂の取り換え

◎キッチンの取り換え

◎洗面所の取り換え

◎外壁塗装

◎屋根の張り替え

◎耐震補強・改修

◎断熱リフォーム(壁に断熱材を施工)

◎内窓(二重窓)の設置

◎シロアリ対策駆除・予防リフォーム

◎シロアリ被害による劣化箇所補修、基礎補強

◎雨漏り修理

入居者が住みたいと思えるような清潔感のある居住空間にしましょう。

予算に余裕がある場合は、より物件としての価値を高めるために、

◎間取りの変更

◎最新設備のキッチンやトイレなどの導入

◎ドッグランの導入

◎断熱対策の導入

◎床暖房の設置

などを行うのもおすすめです。

リフォーム費用を抑えたい場合は、物件のリフォームを一括して工務店に依頼するのではなく、水回りの交換や床の張り替えなど、必要な箇所だけを施工するようにしてもらうと良いでしょう。

また水回りの施工業者、塗装業者、壁紙施工業者にそれぞれリフォームを依頼することで、工務店に対して余計な手数料の支払いを省くことができます。

【ステップ③】入居者募集

ステップ③は「入居者募集」です。

リフォームが完了したら入居者を募集します。

入居者募集を行う際は不動産業者に賃貸仲介を依頼しましょう。

依頼先は地元業者にすることをおすすめします。

空き家物件周辺の家賃相場や、どのような入居者層に賃貸ニーズがあるのかを詳しく把握しているため、スムーズに入居者募集を行ってくれる可能性があります。

【ステップ④】物件の維持管理・退去対応

ステップ④は「物件の維持管理・退去対応」です。

空き家物件を自主管理する場合、

◎入居者から物件の修繕依頼への対応

◎家賃の回収(入金管理)

◎滞納の督促

を行います。

また入居者の退去時には

◎原状回復費用のうち、入居者が負担する金額と大家が負担する金額の調整を行う

◎入居者から預かった敷金を精算する

といった業務も行います。

賃貸管理会社に管理を依頼する場合は、上記のような業務は全て代行してもらえるかわり、家賃の5〜10%程度の手数料を支払います。

入居者が退去した後も賃貸経営を続ける場合は、ステップ③に戻って入居者を募ります。

大まかにはこのような流れで空き家投資は行われます。

空き家投資は「全く手間がかからない」というものではなく、自分自身で調べ、検討し、決めるという作業も発生します。こうした手間も含めて「空き家投資をするのかどうか」を判断すると良いでしょう。

まとめ

本記事では空き家投資について、基礎知識やメリット、デメリット、向いている人、向いていない人、空き家投資を始める手順をご紹介しました。

ここで改めて本記事の内容をおさらいしましょう。

◆空き家投資とは空き家投資とは空き家を再生して稼ぐ不動産投資方法の一つ

◆空き家投資の3つのメリット

・初期費用が少ない

・利回りが高い

・リフォーム費用

◆空き家投資の3つのデメリット

・リフォーム費用をかけすぎると利回りが低下してしまう

・売却が難しいケースがある

・空室リスクが高い

◆空き家投資の5つのよくある失敗事例

【事例①】リフォームにお金をかけすぎてしまい利回りを下げて失敗してう

【事例②】DIYに挫折し空き家のまま放置してしまう

【事例③】相続登記に時間がかかって投資を開始できない

【事例④】遠方にある空き家に投資したが遠すぎて管理が行き届かなくなってしまう

【事例⑤】空き家投資の終わり方を考えておらず損失を出してしまう

◆空き家投資に向いている人

・堅実に収益を増やしていきたい人

・本業の収入が安定している人

・社会貢献をしたい人

◆空き家投資に向いていない人

・自己資金がゼロ

・一攫千金を狙うような考えの人

・本業が忙しい人

◆空き家投資を始める手順4ステップ

【ステップ①】物件探しとシミュレーション

【ステップ②】リフォーム

【ステップ③】入居者募集

【ステップ④】維持管理と退去対応

本記事が空き家投資を検討しているあなたにお役立ちできれば幸いです。

| 不動産投資をするなら管理業務もしてくれる「シノケンハーモニー」がおすすめ! | |

|---|---|

シノケンハーモニー | 【2022年上期首都圏投資用マンション供給NO.1】 ・自社開発の高品質なマンションへの投資可能 ・頭金0円から始められる ・管理戸数47,000戸以上で入居率98.56% |

| 賃貸管理を比較するなら一括査定サイト 「マンション貸す.com」がおすすめ! | |

|---|---|

マンション貸す.com | 【一括比較で年間100万以上も収入に差が出る可能性も!】 一棟アパート、分譲マンション、戸建てすべての賃貸査定に対応 賃貸管理一括査定サービスNO.1 最大6社から1番高く貸せる不動産会社が見つかる マンション貸す.comで一括査定をする |