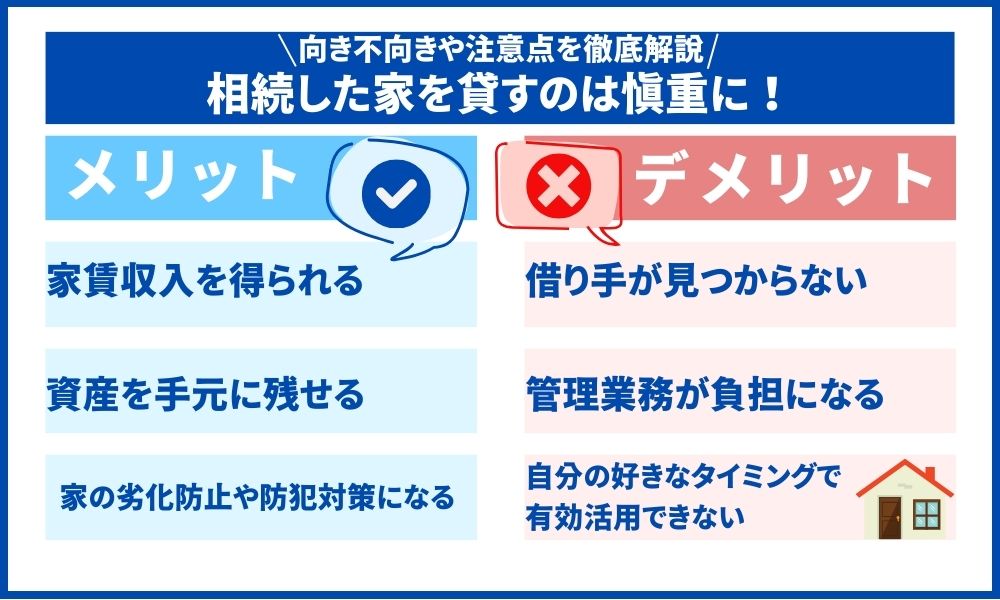

相続した家を貸せば、賃貸収入が得られるのは魅力的です。

しかし、反面、思ったように収益が上がらなかったり、負担が大きかったりすることもあります。

そのため、賃貸にするかどうかは、基本的な知識を身に付けた上で慎重に検討することが大切です。

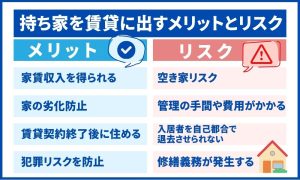

| 相続した家を貸すことのメリット・デメリット | |

|---|---|

| メリット | ・家賃収入を得られる ・資産を手元に残せる ・家の劣化防止や防犯対策になる |

| デメリット | ・借り手が見つからないリスクがある ・管理業務が負担になる可能性がある ・自分の好きなタイミングで有効活用できなくなる |

「貸すのは失敗だった」と後悔しないためにも、上記のようなメリット・デメリットや貸すときの流れなどを把握した上で、貸すのか、それとも売却といった別の方法を検討するのか慎重に決めましょう。

「とりあえず、貸す」といった安易な判断は、失敗のもとです。

実家を賃貸に出して、賃貸管理会社に管理を依頼したい方は以下のサイトから一括査定をしてみるとよいでしょう。

| 賃貸管理を比較するなら一括査定サイト 「マンション貸す.com」がおすすめ! | |

|---|---|

マンション貸す.com | 【一括比較で年間100万以上も収入に差が出る可能性も!】 一棟アパート、分譲マンション、戸建てすべての賃貸査定に対応 賃貸管理一括査定サービスNO.1 最大6社から1番高く貸せる不動産会社が見つかる マンション貸す.comで一括査定をする |

この記事では、相続した家を貸すことについて、メリット・デメリットや貸すのがおすすめのケース、貸すときの流れや費用などの基礎知識を解説します。

【この記事の内容】

・相続した家を貸すメリット

・相続した家を貸すデメリット

・相続した家を貸してもよいケース・売ることも検討してみたほうがよいケース

・相続した家を貸すときの流れ3ステップ

・相続した家を貸す費用

今回ご紹介する内容を一読しておけば、相続した家を貸すことについての基本を理解した上で、「貸すのか」「それ以外の方法も調べてみるべきなのか」を、正しく判断できるようになります。

家を貸すことの自分にとっての恩恵や負担感を正確に把握し、大切な資産である相続した家を、無理なく有効活用できるようになりましょう。

不動産投資について知りたい方は不動産投資会社に資料請求や面談をするのもおすすめです。

| 管理業務のある不動産投資会社 おすすめ5選 | |

|---|---|

武蔵コーポ レーション | 【関東NO.1の管理戸数30,000戸】 新築×中古のハイブリット投資 関東地方の中古一棟(アパート、マンション)に特化 年間平均入居率98.13%(2024年2月末) |

シノケン プロデュース | 【自社開発棟数8年連続全国NO.1】 アパート経営開始後の管理業務をすべて任せられる 管理戸数47,000戸以上(2023年12月末) 年間入居率98.56% |

シノケン ハーモニー | 【2022年上期首都圏投資用マンション供給NO.1】 自社開発の高品質なマンションへの投資可能 頭金0円から始められる 管理戸数47,000戸以上で入居率98.56% |

JP リターンズ | 【Amazonギフト券2万円+60,000円増額プレゼント中】 設立20年を超える実績で入居率99.6%! 資産価値の高い中古マンションへの投資 賃貸管理は2つのプランから選べる |

アセット ジャパン | 【無料カウンセリングでAmazonギフト券3万円プレゼント中】 月額3,850円~で徹底した管理サービスを受けられる 無料カウンセリングで資産運用の基礎から家計の見直しができる 1万円相当のライフプランも無料で受け取れる |

「RENOSY(リノシー)」は、中古マンション投資の売上実績4年連続NO.1を誇る投資会社です(※東京商工リサーチ2023年4月調べ)。

AIを活用して厳選した資産価値が高い「都市部の中古マンション」のみを取り扱っています。

オンラインでの手続きには各ステップにサポートがついているので、初心者でも安心して始められるでしょう。

不動産管理はアプリで簡単に行えるため、本業が忙しい方にもおすすめです。

\ 初回面談でPayPayポイントがもらえる/

宅地建物取引士・二級建築士の資格を持つ方が相続した家に対してどのように対応したらよいかについて解説している動画も参考にしてください。

※【後編】空き家放置で起こる3つの問題!売る?貸す?相続した実家はどうしたらいい?|らくだ不動産公式YouTubeチャンネル

相続した家を貸すメリット

相続した家を貸すことが最適なのかどうかを正しく判断できるようになるために、まずは、代表的なメリットについて確認しておきましょう。

主なメリットは、3つあります。

| 相続した家を貸すことの主なメリット3つ | |

|---|---|

| ① 家賃収入を得られる | ・不労所得が得られる ・老後に向けた資産形成に役立つ ・インフレにも強い |

| ② 資産を手元に残せる | ・将来住みたい時に住む、さらに子どもに相続することも可能 ・物件価格が上がったタイミングで、売却することもできる |

| ③ 家の劣化防止や防犯対策になる | ・換気や掃除などを行ってもらえるため、家が傷むのを防げる ・住人の目があることで、放火や不法投棄されるのを防止できる |

それぞれ、どういったメリットなのか、もう少しわかりやすく内容を説明していきます。

家賃収入を得られる

相続した家を貸すことで、定期的に家賃収入が得られるようになるというメリットがあります。

例えば、公益財団法人東日本不動産流通機構の「年報マーケットウォッチ2022年・年度」によると、首都圏の平均賃料は、㎡単価は2,603(円/㎡)、月額賃料は8.3万円となっています。

家賃収入は、自分が労働をしなくても収入が入ってくる不労所得です。

そのため、現在仕事をしているなら、労働時間を増やすことなく追加収入が得られるようになり、収入面で余裕ができます。

そして、家賃収入分は老後に向けた貯蓄や投資に回すなど、積極的な資産形成に取り組みやすくなるのが魅力です。

また、仮に将来インフレになった場合でも、家賃収入は物価の上昇にあわせて増やすことができます。

売却して現金化してしまうと、インフレ時もお金の価値は変わらないので、打撃を受けやすくなります。

しかし、賃貸収入を安定的に得ることができれば、インフレ対策としても有効です。

資産を手元に残せる

相続した家を保有し続けながら賃貸することで、不動産という資産を手元に残せることも、メリットと言えるでしょう。

例えば、公益財団法人東日本不動産流通機構の「年報マーケットウォッチ2022年・年度」表1によると、首都圏の2022年の中古マンション価格の基本指標は4,343万円・専有面積は63.36㎡となっています。

資産を手元に残しておければ、

・将来的に住みたくなった時に自分で住む

・子どもに相続する

といった選択も可能です。

売らないでおくことで、さまざまな不動産活用の可能性を未来に残しておけるのは、安心感があります。

また、資産が手元にあれば、物件価格が上がったタイミングで、売却することも可能です。

将来、地価が上がりそうだと思っている場合や、時間のあるときに相場の動きを納得できるまで調べてから売却を決断したいと考えているなら、「今は貸す」という選択は有効でしょう。

家の劣化防止や防犯対策になる

相続した家を貸すことで、家が老朽化して傷むことを防止したり、防犯対策になったりするというメリットもあります。

家屋は、人が住んでいないと、以下の理由から老朽化が早くなります。

・換気ができないので、湿気がたまってカビの発生や建材の傷みにつながる

・こまめに掃除しないので、ホコリがたまり虫害なども発生しやすくなる

そこで、家を貸して誰かに住んでもらうことで、換気や掃除などを定期的に行ってもらえるようになるため、家が傷むのを防げるのです。

また、誰かが家に住んでいて住人の目が常にあることで、放火や不法投棄されるのを防ぐこともできます。

\ 同じ物件でも不動産会社によっては100万円以上変わる場合も! /

相続した家を貸すデメリット

相続した家を貸すことには、メリットだけでなく、注意すべきことがいくつかあります。代表的なデメリットを3つ、見ておきましょう。

| 相続した家を貸すことの主なデメリット3つ | |

|---|---|

| ① 借り手が見つからないリスクがある | ・家を貸したからといって、すぐに借主が見つかるとは限らない ・その場合、家賃収入は得られず、固定資産税の支払いなどの諸経費はかかるので赤字になる |

| ② 管理業務が負担になる可能性がある | ・家を貸すには、「借主を管理する業務」と「部屋を管理する業務」が必要 ・家賃の滞納、隣人トラブル、ゴミ屋敷化などのトラブルのリスクもある |

| ③ 自分の好きなタイミングで有効活用できなくなる | ・賃貸契約期間の途中に、一方的に契約を解除することはできない ・「売りたい」「自分で住みたい」と思っても、自由にはできない |

「どういうデメリットなのか」「対策としては、どういうことができるのか」など、もう少し詳しい内容を説明していきます。

メリットとあわせてデメリットも確認し、自分が許容できる程度のリスクや負荷なのかどうかを、確認しておきましょう。

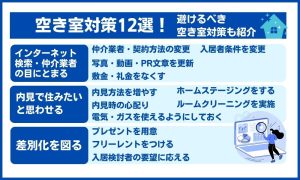

借り手が見つからないリスクがある

相続した家を貸す際には、借り手が見つからないリスクがあることに注意が必要です。

家を貸したいと思っても、すぐに借主が見つかるとは限らないからです。

特に、駅から遠い・利便性が悪いなど条件の整っていないエリアの物件では、空室リスクは大きくなります。

借り手が見つからない場合、家賃収入は得られません。

それでも、固定資産税の支払いなどの諸経費はかかり続けるので、家賃収入を得るつもりが、出費ばかりかさんで赤字になりかねません。

信頼できる仲介業者に頼んで速やかに借り手を探せるようにする、事前に家賃の相場を調べておくなどの対策が必要でしょう。

詳しくは、「相続した家を貸すときの流れ3ステップ」で解説します。

管理業務が負担になる可能性がある

相続した家を貸す場合、賃貸物件の管理業務を負担に感じる可能性があることに、注意しましょう。

家を貸すには、「借主を管理する業務」と「部屋を管理する業務」が必要だからです。

| 賃貸物件の管理業務の例 | |

|---|---|

| ① 借主を管理する業務 | ・入居時や退去時の審査や事務手続き ・家賃を集金したり督促したりする ・その他、トラブル発生時に対応する |

| ② 部屋を管理する業務 | ・貸している家の設備が故障したときの対応 ・壁紙の貼り替えや鍵の交換など |

特に、家賃の滞納・隣人トラブル・ゴミ屋敷化などのトラブルが発生すると、管理業務の負担は、一気に大きくなります。

対策としては、できるだけトラブル対応を管理業者に任せられるようにしておくことや、入居者の審査をしっかりと行うことなどが挙げられます。

詳しくは「相続した家を貸すときの流れ3ステップ」で解説していますので、参考にしてみてください。

自分の好きなタイミングで有効活用できなくなる

相続した家を貸すと、自分の好きなタイミングで有効活用できなくなるリスクがあるというデメリットがあります。

賃貸借契約の契約期間中は、途中で一方的に契約解除できないからです。

契約の種類によっては、契約更新拒絶ができない場合もあります。

相続した家について、いずれ「住もう」「売ろう」「子どもにあげよう」などと考えている場合は、契約期間の設定や契約の種類選びを慎重にしましょう。

賃貸借契約の種類などについて詳しくは、「相続した家を貸すときの流れ3ステップ」で説明します。

あわせてご確認ください。

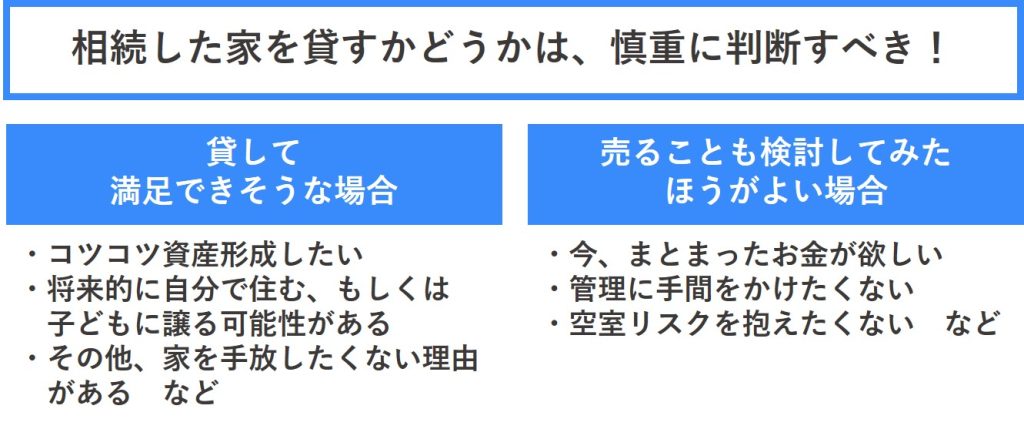

相続した家を貸してもよいケース・売ることも検討してみたほうがよいケース

これまでに説明してきた、相続した家を貸すことのメリット・デメリットを踏まえると、相続した家を貸してもよいケース・売ることも検討してみたほうがよいケースは、概ね以下のように整理できます。

| 相続した家を貸してもよいケース・売ることも検討してみたほうがよいケース | |

|---|---|

| 相続した家を貸してもよいケース | ・コツコツ資産形成をしたい ・将来的に自分で住む、もしくは子どもなどに譲る可能性がある ・その他、家を手放したくない理由がある |

| 売ることも検討してみたほうがよいケース | ・まとまったお金が欲しい ・管理に手間をかけたくない ・交通の便が悪いなど、借り手がつかないリスクが高そうだ |

それぞれのケースについて、なぜ、このように言えるのかを説明していきます。

「相続した家を貸すのか」「他の方法も検討したほうがよいのか」迷っている方は、ぜひ参考にしてみてください。

相続した家を貸してもよいケース

相続した家を貸しても満足できる可能性が高いのは、主に次のようなケースです。

【相続した家を貸してもよいケース】

・コツコツと資産形成をしたい

・将来的に自分で住む、もしくは子どもに譲る可能性などがある

・その他、家族の思い出があるなど、家を手放したくない理由がある

家を保有して誰かに貸し続ける限り、継続して不労所得である家賃収入を得られます。

少しづつ資産形成をしたいと考えている場合には、不動産を手元に置いておくことで実現しやすくなるでしょう。

また、将来的に自分で住む、もしくは子どもなどに譲る可能性があるなど、相続した不動産を将来的に活用する可能性がある場合も貸すことに向いています。

使うときまでそのまま放置しておくより、貸すことで家賃収入が得られ、家の傷み防止や防犯対策にもなるからです。

売ることも検討してみたほうがよいケース

相続した家について、貸すこと以外に売ることも検討してみたほうがよいのは、次のような場合です。

【売ることも検討してみたほうがよいケース】

・まとまったお金が欲しい

・管理に手間をかけたくない

・空室リスクを抱えたくない

家を売却すると、家を貸す場合に比べて、短期間でまとまった現金を入手できます。

教育資金や介護資金など、まとまったお金が必要な状況であれば、売却もあわせて検討してみるのがおすすめです。

また、仕事などが忙しくて賃貸管理業務に避ける余力がない場合も、家を貸すのは慎重に検討したほうがよいでしょう。

家を貸すとなると、管理業者に任せたとしても、入居者審査など関わるべき細々とした業務は出てくるからです。

空室リスクを抱えたくない場合も、貸すことだけではなく、売却をあわせて検討してみたほうがよいでしょう。

なぜなら、国土交通省によると、賃貸用住宅の空室率は、全国平均で18.8%もあるからです。

\ 同じ物件でも不動産会社によっては100万円以上変わる場合も! /

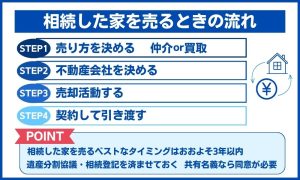

相続した家を貸すときの流れ3ステップ

相続した家を貸すときは、ざっくりと次のような3ステップの流れで進めていくことになります。

各段階について、ざっくりと何をすべきかを確認し、家を貸すには「どの程度手間がかかるのか」「自分にもできそうなのか」を把握しておきましょう。

【ステップ①】物件の管理を任せる業者を選ぶ

相続した家を貸すには、まず賃貸物件の管理を任せる不動産業者を選ぶ必要があります。

不動産業者と契約することで、入居者の募集に関する手続きや、借り手の入居後の管理業務などを任せることができるからです。

管理手数料はかかりますが、管理を委託することで、賃貸のプロのサポートを受けることができる上、負担を最小限にできます。

なお、管理手数料は、業者や委託する業務の範囲によって変わりますが、大体の相場は家賃収入の5%程度です。

賃貸物件の管理を任せる不動産業者を選ぶときは、

・不動産の賃貸に関する実績や知識は豊富か

・初歩的な質問であっても、わかりやすく答えてくれるか

といったポイントを確認しましょう。

管理を任せる不動産業者は、賃貸経営をうまく行うための大切なパートナーです。

そのため、信頼できて何でも話しやすい相手を選んでおくことで、万一借主や物件に関してトラブルがあっても、スムーズに解決しやすくなって安心です。

管理する不動産業者選びで困ったら、一括比較サイトを活用すると簡単に探せます。

例えばマンションを貸したい場合は、「マンション貸す.com」などを活用するとよいでしょう。

「地方や海外転勤が決まってしまい、購入した家(マンション)をどうしよう?」

「今知っている賃貸管理会社って本当に良い会社なの?」

など、家(マンション)を貸したいと思った際に、あなたにとってベストなパートナーとなる不動産会社を決めることは非常に重要です。

マンション貸す.comであれば、複数の不動産会社から一括で賃料の見積もりを取れるので、最も高い査定額の会社を選べます。

\ 同じ物件でも不動産会社によっては100万円以上変わる場合も! /

【ステップ②】賃貸契約の条件を決める

賃貸物件の管理を任せる不動産業者を選んだら、家を貸すときの条件を決めていきましょう。

具体的には、賃貸借契約の種類・賃料・敷金や礼金・その他の条件などを決めることになります。

| 賃貸契約に関して決めるべきことの代表例 | |

|---|---|

| 賃貸借契約の種類 | ・普通賃貸借契約か定期賃貸借契約のどちらかを選ぶ ・普通賃貸借契約とは、原則として契約の更新をする必要があり、契約期間は一般的には2年程度 ・定期賃貸借契約とは、原則として契約の更新をしないでよい契約で、期間は貸主が自由に設定できる |

| 賃料 | ・毎月いくらの賃料で貸すか決める ・不動産業者と相談して決めるか、そのエリアの賃貸物件の相場を調べて設定する ・なお、公益財団法人東日本不動産流通機構の「年報マーケットウォッチ2022年・年度」によると、首都圏の平均賃料は、㎡単価は2,603(円/㎡)、月額賃料は8.3万円となっている |

| 敷金や礼金 | ・初期費用である敷金や礼金をいくらにするか決める ・敷金とは家賃の滞納や退去時の原状回復に充てるお金で、使わなかった分は借主に返金する、相場は家賃の1~2ヶ月分 ・礼金とは謝礼のようなもので、返金はしない、相場は家賃の1~2ヶ月分 |

| その他の条件 | ・ペットの飼育はOKかNGか、OKなら小型動物のみか大型犬なども認めるのか ・喫煙は認めるのか など |

上記のような条件を決めるときは、賃貸物件の管理を任せる不動産業者に相談してみることをおすすめします。

特に賃料などは、安すぎても収益が上がりくくなり、高すぎても借り手が見つからなくなるので、プロである不動産業者の意見を参考にしたほうが安心だからです。

【ステップ③】入居者の募集・審査・決定をする

賃貸契約の条件がすべて決まったら、入居者の募集・審査・決定を行います。

基本的に、入居者の募集や内見対応から審査まで、管理を委託した不動産業者にお任せすることが可能です。

ただし、内見後に行う入居者審査については、貸主自身もできるだけ一緒にチェックしておくことをおすすめします。

なぜなら、審査をきちんと行わないと、トラブルに発展しやすくなるからです。

家賃の滞納・隣人トラブル・ゴミ屋敷化など、想像しただけでも頭の痛くなる事態を防ぐためにも、入居希望者が信用できそうな方なのか、自分なりの視点でよいので確認しておきましょう。

入居者の審査で確認する主なポイントは、以下のとおり人間性と属性の2つです。

| 入居者の審査で確認する主なポイント | |

|---|---|

| 人間性 | ・トラブルを起こさず、周辺住民ともうまくやっていけそうな人物か確認 ・入居希望者と会話し、以下のような条件を満たしていれば、比較的トラブルを起こしやすい人物ではないのではないかと推測できる ①説明をきちんと聞き、受け答えが素直 ②穏やかな物腰で、言葉遣いも丁寧 ③相手に対する気遣いなどが感じられる ④会話が続けられる ⑤身だしなみに清潔感があり、服装に乱れがない |

| 属性 | ・勤務先や勤続年数、保有している貯金や資産、年齢などの状況から見て、毎月の賃料の支払い能力はあるか ・連帯保証人は、家賃の滞納分を支払うことができるだけの資力があるか |

最初にお伝えしたとおり、原則として管理を委託した不動産業者がひととおりの審査は行うので、貸主は主に人間性のチェックをするとよいでしょう。

\ 同じ物件でも不動産会社によっては100万円以上変わる場合も! /

相続した家を貸すときにかかる主な費用

相続した家を貸すときには、諸費用や税金など、支払うべきお金も発生します。

ここでは、その代表例をまとめて確認しておきましょう。

それぞれ、どういう費用で、どの程度の額を見込んでおけばよいのか、説明していきます。

諸費用

相続した家を貸すときにかかる主な諸費用は、賃貸物件を管理する不動産業者への手数料・仲介手数料・ハウスクリーニングの費用などが挙げられます。

それぞれの費用の概要や相場は、以下のとおりです。

| 賃貸契約に関して決めるべきことの代表例 | |

|---|---|

| 賃貸物件を管理する不動産業者への手数料 | 【概要】 ・入居者の募集に関する手続きや、借り手の入居後の管理業務など、賃貸物件の管理を不動産業者に任せる際にかかる費用 |

| 【費用相場】 ・管理手数料は、業者や委託する業務の範囲によって変わる ・大体の相場は、家賃収入の5%前後 | |

| 仲介手数料 | 【概要】 ・賃貸契約が成立したときに、借主を仲介してくれた不動産業者に支払う費用 |

| 【費用相場】 ・宅地建物取引業法によると、上限は家賃1ヶ月分+消費税 | |

| ハウスクリーニングの費用 | 【概要】 ・専門業者が、水回りやエアコンなどを含む室内全体を清掃する費用 |

| 【費用相場】 ・間取りや清掃する範囲によって異なる ・大体の相場は、ワンルームで15,000~30,000円程度 | |

家を貸すときは、家賃収入が入るだけではなく、細々とした出費もあることを覚えておきましょう。

税金

相続した家を貸すとなると、固定資産税・所得税・住民税などの税金もかかります。

それぞれ、何にかかる税金で、どのくらいの額が相場なのか、見ておきましょう。

| 相続した家を貸すときにかかる主な税金 | |

|---|---|

| 固定資産税 | 【概要】 ・不動産(相続した家)を所有することに対する税金 ・家を所有し続ける限り、ずっと支払う必要がある |

| 【費用相場】 ・固定資産価格の1.4%の税率で課税される | |

| 所得税 | 【概要】 ・家を貸して得られた収入(敷金・礼金・家賃など)にかかる税金 ・家賃収入が発生している間は、金額に応じて所得税が発生する |

| 【費用相場】 ・所得額に応じた税率で算定される ・例えば、課税対象の所得金額が「1,000円 から 1,949,000円まで」なら、税率は「5%」になる ・所得税の税率については、国税庁ホームページで確認できる | |

| 住民税 | 【概要】 ・家を貸して得られた収入(敷金・礼金・家賃など)にかかる税金 ・家賃収入が発生している間は、金額に応じて住民税が発生する |

| 【費用相場】 ・税率は、所得額にかかわらず、所得に対して10% ・詳しくは、総務省ホームページなどで確認できる | |

\ 同じ物件でも不動産会社によっては100万円以上変わる場合も! /

まとめ

今回は、相続した家を貸すことについて、メリット・デメリットや貸すのがおすすめのケース、貸すときの流れや費用などの基礎知識を解説しました。

相続した家を貸すことの主なメリットは、以下の3つです。

| 相続した家を貸すことの主なメリット3つ | |

|---|---|

| ① 家賃収入を得られる | ・不労所得が得られる ・老後に向けた資産形成に役立つ ・インフレにも強い |

| ② 資産を手元に残せる | ・将来住みたい時に住む、さらに子どもに相続することも可能 ・物件価格が上がったタイミングで、売却することもできる |

| ③ 家の劣化防止や防犯対策になる | ・換気や掃除などを行ってもらえるため、家が傷むのを防げる ・住人の目があることで、放火や不法投棄されるのを防止できる |

また、注意すべきデメリットとして、次の3つが挙げられます。

| 相続した家を貸すことの主なデメリット3つ | |

|---|---|

| ① 借り手が見つからないリスクがある | ・家を貸したからといって、すぐに借主が見つかるとは限らない ・その場合、家賃収入は得られず、固定資産税の支払いなどの諸経費はかかるので赤字になる |

| ② 管理業務が負担になる可能性がある | ・家を貸すには、「借主を管理する業務」と「部屋を管理する業務」が必要 ・家賃の滞納、隣人トラブル、ゴミ屋敷化などのトラブルのリスクもある |

| ③ 自分の好きなタイミングで有効活用できなくなる | ・賃貸契約期間の途中に、一方的に契約を解除することはできない ・「売りたい」「自分で住みたい」と思っても、自由にはできない |

相続した家を貸すには、次のような手続きを進めていく必要があります。自分にもできそうかどうか、事前に把握しておくと、失敗のリスクが少なくなるでしょう。

相続した家を貸すと、諸費用・税金といった出費も発生するので、注意しましょう。

家を貸すことは、家賃収入が得られる反面、手続きの作業が負担になったり、空室リスクを抱えたりといった大変な側面もあります。

安易に「とりあえず貸す」といった選択をするのではなく、メリット・デメリットや負担感をきちんと把握した上で、貸すのかどうかを判断するようにしましょう。

| 賃貸管理を比較するなら一括査定サイト 「マンション貸す.com」がおすすめ! | |

|---|---|

マンション貸す.com | 【一括比較で年間100万以上も収入に差が出る可能性も!】 一棟アパート、分譲マンション、戸建てすべての賃貸査定に対応 賃貸管理一括査定サービスNO.1 最大6社から1番高く貸せる不動産会社が見つかる マンション貸す.comで一括査定をする |