マンションを相続し、その相続にどれくらいの相続税がかかってくるのか…とお考えですね。

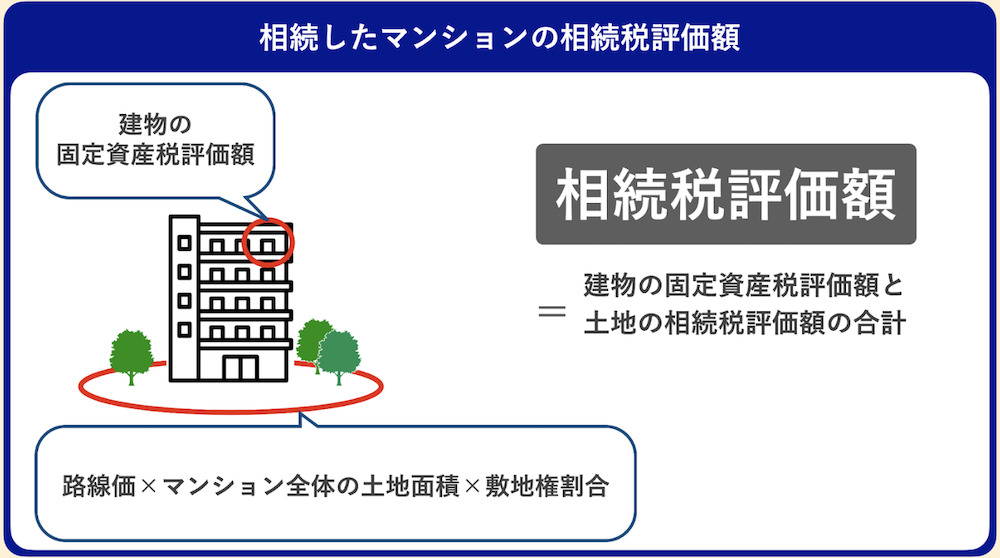

マンションの相続にかかる『相続税評価額』は、マンションの「建物」の部分と「土地」の部分とで分けて算出することができます。

これは、以下の書類をお手元に用意することで、概算を計算することができます。

建物の相続税評価額:

市区町村から毎年6月頃届く「固定資産税の課税明細書」、または「固定資産評価証明書」を取得

土地の相続税評価額:

「マンションの売買契約書」、または「マンションの登記事項証明書(登記簿謄本)」を取得

マンションの正確な相続税評価額を計算するのは、相続に強い税理士でないとできないほど難しいものですが、事前に概算を自分で出すことで、心の準備ができるでしょう。

そこで、この記事では、マンションの相続税評価額の調べ方と、相続税評価額を元にした相続税のおおよその目安を算出する方法をお伝えします。

- マンションの相続税評価額の調べ方を知ることができる

- マンションの相続税評価額を元にした相続税の算出方法を知ることができる

- 居住用マンション、投資用マンションそれぞれの相続税評価額を知ることができる

- マンションの相続税における控除や特例を知ることができる

- タワーマンションの高層階における相続税評価額の補正を知ることができる

また、令和6年(2024年)1月1日以降に、相続、遺贈または贈与により取得した、分譲マンション「居住用の区分所有財産」の評価が変わりました。

マンション相続税、国税庁が新ルール通達 24年1月適用

国税庁はマンションで新たに導入する相続税の算定ルールについて、2024年1月以降に相続などで取得された物件から適用することを正式に決めた。12日までに通達を公表した。マンションの相続税評価額と実勢価格の差を利用した「マンション節税」を抑止する狙いがある。引用元:日本経済新聞

従来の計算方法に加え、築年数や、階数によっても評価が変わります。

国税庁ホームページに「居住用の区分所有財産の評価に係る区分所有補正率計算明細書」がありますので、こちらで簡単便利に計算することができます。

この記事を読むことで、来るべき相続税に備え、節税対策を講じることができます。

相続税の申告について詳しく知りたい方は税理士に相談するのがおすすめです。

相続税についての専門知識や実務経験が豊富な税理士を選びたい方は、税理士紹介サイトを無料で利用することでスムーズに探せます。

| おすすめの税理士紹介サイト | |

|---|---|

税理士紹介 エージェント | ・完全無料で希望に合う税理士を紹介してくれる ・厳しい審査に合格した税理士のみが登録 ・顔合わせに同席、交渉代行、フォローまで実施してくれる 税理士紹介エージェントで探す |

税理士紹介 ネットワーク | ・手数料一切不要の税理士紹介サービス ・厳正な審査を通過した税理士のみを紹介してくれる ・成約の際には成約お祝い金を贈呈してくれる 税理士紹介ネットワークで探す |

税理士 ドットコム | ・完全無料の税理士紹介サービス ・コーディネーターが最適な税理士を選んでくれる ・全国6,400名以上の税理士が登録 税理士ドットコムで探す |

もし相続したマンションを売却したい場合には、不動産一括査定サイトを利用することで納得できる値段で取引ができます。

マンション査定に使うマニュアルや査定の参考にする販売実績が一括査定業者によって異なるため、査定価格には差が出ます。

1社だけにしか査定依頼をしないと、相場に適した査定価格かどうかわかりません。

複数のマンション一括査定サイトに依頼することで、あなたにとって最適な価格や条件で売却できる不動産会社を選べます。

| おすすめのマンション査定サイト | |

|---|---|

イエシル | 【対象エリア】一都三県 ・マンションに特化したAI・シミュレーション査定サイト ・マンション名だけで参考売却相場がわかる ・専属アドバイザーが不動産一括査定もしてくれる イエシルで査定する |

マンションナビ | 【対象エリア】全国 ・マンション専門でマンション売却に強い不動産会社がそろっている ・賃料査定もできるので売るか貸すか迷っている人にもおすすめ マンションナビで査定する |

東急リバブル | 【対象エリア】全国 ・売却後の補修費用を最長2年間、最大500万円まで補償 ・不動産/税務の疑問を専門家に相談可能 ・オンラインで相談できるので、遠方に住んでいる方にもおすすめ 東急リバブルで査定する |

LIFULL HOME’s | 【対象エリア】全国 ・依頼できる不動産会社が多い ・不動産会社の情報を比較しやすい ・連絡方法の希望が出せる ・匿名査定ができる ライフルホームズで査定 |

HOME4U | 【対象エリア】全国 ・厳選された約2,300社の企業と提携している ・業界最長の運営実績がある HOME4Uで査定する |

おうちクラベル | 【対象エリア】全国 ・提携不動会社一覧が確認できる ・査定依頼直後にAI査定が受けられる おうちクラベルで査定する |

すまいValue | 【対象エリア】全国 ・不動産大手6社(三菱地所の住まいリレー・三井のリハウス・小田急不動産・住友不動産販売・野村の仲介+・東急リバブル)の直営サイト ・売却までのスピードが早い ・売却成約率約8割の実績がある すまいValueで査定する |

ウルハウス | 【対象エリア】東京23区 ・中古マンションのプロによる適正な市場価格の提案をしてくれる ・連絡はストレスフリーにやり取りができる ・自分のタイミングで売却できる ウルハウスで査定する |

イエリーチ | 【対象エリア】全国 ・投資用不動産流通プラットフォーム ・無料で何度でも査定依頼ができる ・物件一覧機能や収支シミュレーションで所有物件を一括管理できる イエリーチで査定する |

上記の中からあなたのニーズに合う不動産一括査定サイトを選んでチェックしてみましょう。

不動産一括査定サイトの評判などもぜひ参考にしてください。

マンションの相続税評価の見直しについて税理士の資格を持つ方が解説している動画も参考にしてください。

※【2023年10月改正通達公表】マンションの相続税評価の見直し〜所有している人・同族会社は急ぎチェックを!〜

マンションの相続税評価額の基礎知識

相続税は相続する財産総額に対してかかるものなので、本来であればマンション単体の相続税について算出することはできません。

しかし、専門家でなくても概算を知ることはできるため、順を追って種類ごとに分けて算出していくことができます。

それぞれ詳しく見ていきましょう。

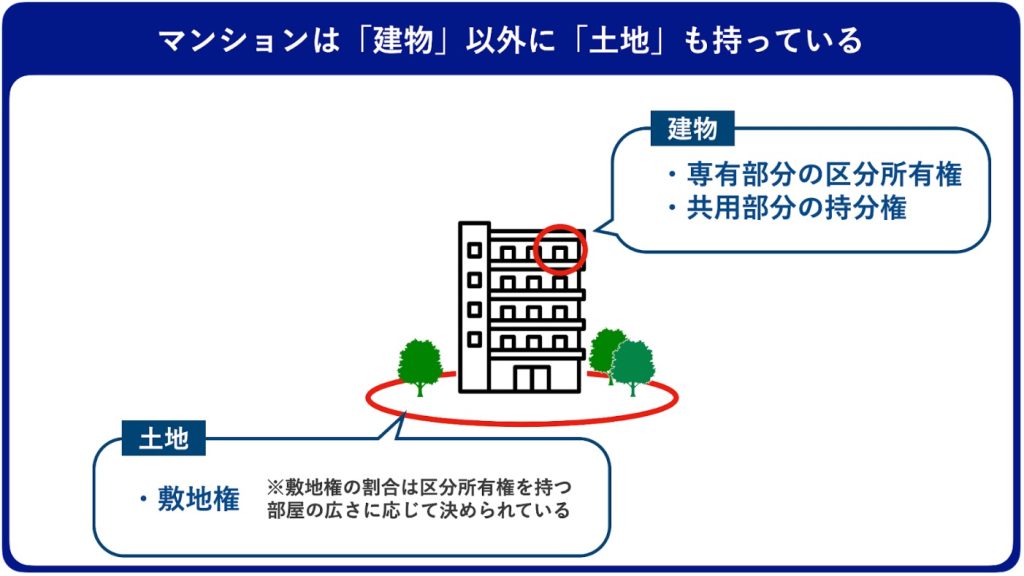

マンションの相続税評価は「建物」と「土地」で分かれている

マンションを相続する場合に忘れがちなのが、マンションは部屋だけでなく、マンションの土地の一部も所有しているということです。

所有しているマンションの部屋の広さに応じて、マンション全体の敷地の相応分についても所有しているのです。

冒頭でもお伝えしましたが、「建物」の部分と「土地」の部分とで、分けて計算をし、その合計額がマンションの相続税評価額になります。

「居住用」か「投資用」か、マンションの使用者によって相続税評価額が異なる

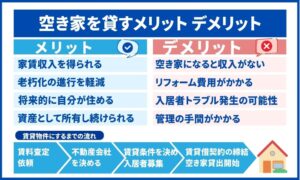

マンションの相続税評価額は、そのマンションの実際の使用者によって異なります。

具体的には、マンションを自分の居住用としているか、賃貸にして他人が使用する投資用としているかの違いです。

◎マンションの用途による相続税評価額の違い

| 居住用 | 投資用(=賃貸) |

|---|---|

| 故人が住んでいた | 故人が人に貸していた |

| 相続税評価額が高い | 相続税評価額が低い |

「投資用」の場合、賃貸借契約書を交わした正式な賃貸関係であったことが前提になります。

知人や親戚などに、内々に貸して賃料を得ていたものは「投資用」とされません。

「居住用」か「投資用」かで相続税評価額が異なるのは、マンションにおける所有者の自由度の違いです。

居住用であれば、所有者の自由に使うことができますが、投資用で他人が使用しているのであれば、借主にも権利が生じるため、所有者が借主の同意なく勝手にマンションをいじることはできません。

投資用マンションからは、この「借主の権利」の分だけ、相続税評価額が差し引かれ、低く評価されます。

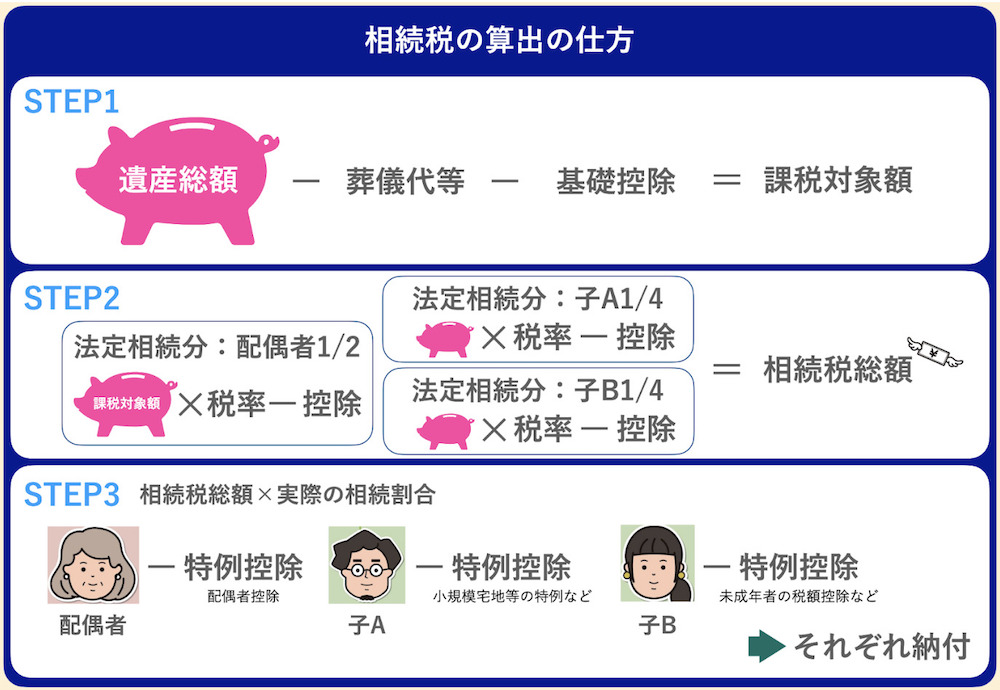

先述しましたが、相続税は、相続する遺産総額に対してかかります。

不動産や、宝石や美術品・車などの動産、金融資産ごとに分けて計算するものではありません。

具体的な数値は割愛しますが、おおよそ以下のような仕組みで算出されます。

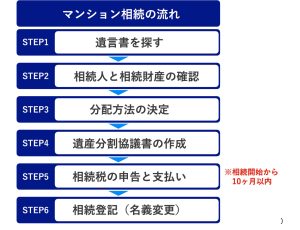

STEP1:課税対象額を割り出す

課税対象額=(土地の評価額+建物の評価額+金融資産・生命保険などの相続財産)-債務-葬儀費用ー基礎控除

STEP2:課税対象額から相続税総額を割り出す

(課税対象額×相続人ごとの税率-控除)を相続人ごとに行った合計金額

STEP3:各相続人の相続税納付額を割り出す

配偶者、未成年、障害者など、相続人それぞれに応じた控除を適用

マンションの相続にかかる相続税の基礎控除や税率について詳しく知りたい方は、以下の記事も参考になさってください。

\ 厳しい審査を合格した税理士のみが登録! /

マンションの相続税評価額の調べ方

マンションの相続税評価額は、「建物」と「土地」に分けて算出します。

それぞれ具体的な調べ方を見ていきましょう。

マンション「建物」の相続税評価額は「固定資産税の課税明細書」に記載

マンションの「建物」の相続税評価額を調べるには、下記の項目を確認しましょう。

建物の固定資産税評価額(=相続税評価額)

上記を調べるには、以下の書類をご用意ください。

◎建物の相続税評価額の必要書類

すでに相続が始まっている場合と、相続予定である場合で、入手できる書類が異なる場合があります。

■ 固定資産税の課税明細書

固定資産税の課税明細書は、毎年6月に、所有している不動産がある市区町村から送られてきます。

課税明細書に記載されている「家屋の固定資産税評価額」が、マンションの建物部分の相続税評価額となります。

■ 固定資産評価証明書

相続したマンションでは、固定資産税の課税明細書が見つからないこともあります。

その場合は、市区町村役場にある固定資産税課(東京23区の場合、区役所内にある都税事務所)で「固定資産評価証明書」の交付を受けることで、マンション建物の評価額を確認することができます。

| 必要書類 | 申請書、身分証明書 |

| 発行手数料 | 300円程度※自治体によって異なる |

マンション「土地」の相続税評価額は、敷地全体の評価額を持分割合で按分

マンションの土地部分の相続税評価額は、マンション全体の敷地評価額を、敷地の持分割合で按分することで求めることができます。

上記を計算するために、下記の3つの項目を確認しましょう。

- マンション全体の敷地面積

- 敷地の持分割合

- 路線価

では、解説していきます。

書類を用意する

土地の評価額の計算には「マンション全体の敷地面積」と「敷地の持分割合」が必要になるため、以下の書類をお手元にご用意ください。

◎土地の相続税評価額の必要書類

■ マンションの売買契約書

マンションの購入時に、売主と仲介する不動産会社の3者で取り交わした契約書です。

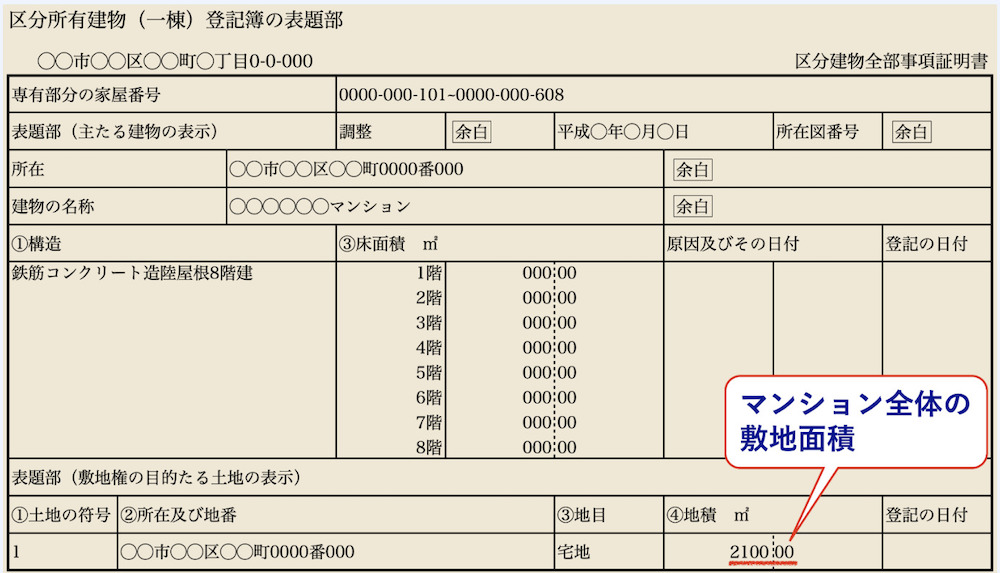

■ マンションの登記事項証明書(登記簿謄本)

法務局のwebサイトから取得の申請をすることができます。

マンションの場合、あなたが所有している部屋の情報の他に、「建物全体」と「敷地権が設定されているマンションの土地」についても記されています。

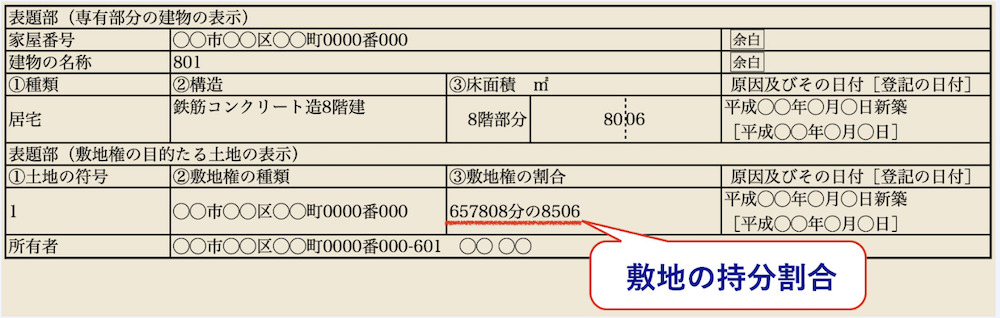

まずは前半の建物全体の表題部で、マンション全体の敷地面積を確認します。

続いて、後半の専有部分の表題部で、敷地の持分割合(下記の場合は、657,808分の8,006です)を確認します。

※通常は共有部分の持分が加わるため、「敷地権の割合」の分子(8506)は、上の「床面積(8006)」とまったく同じになることはありません。

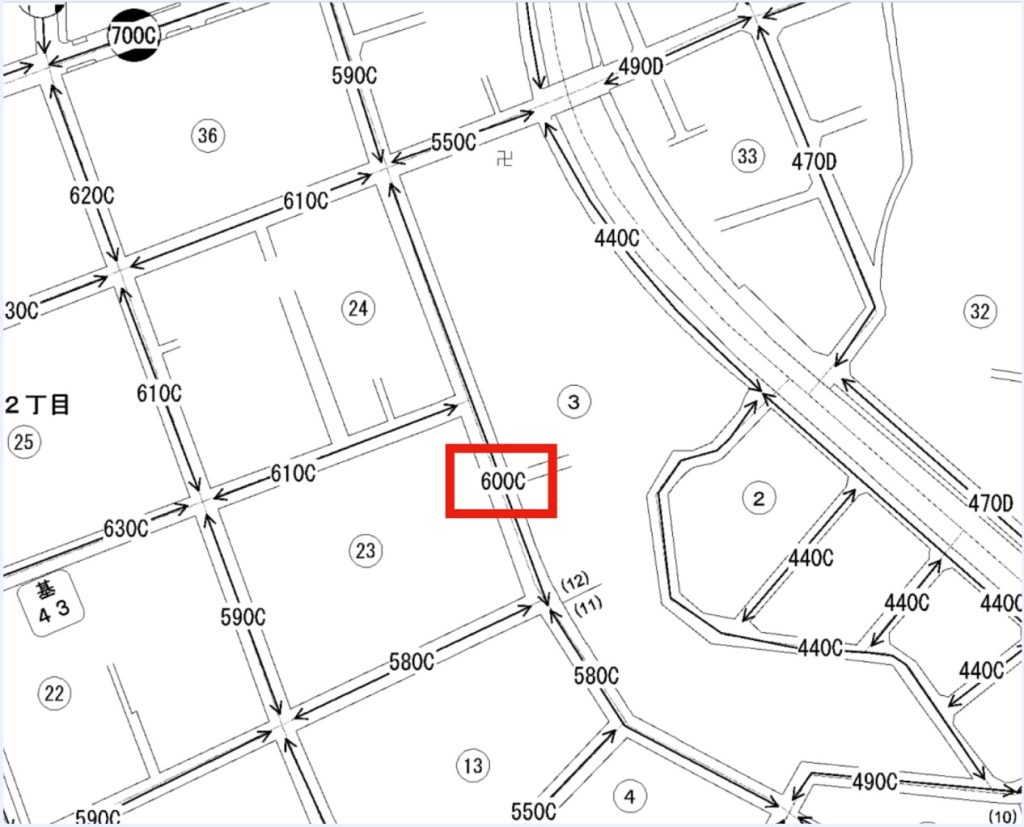

路線価を調べる

書類が揃ったところで、続いて「路線価」を調べます。

「路線価」は、国税庁の「財産評価基準書路線価図・評価倍率表」で閲覧することのできる、マンションの前面道路の土地単価を用いて計算します。

■ 路線価の例

マンションの建っている前面道路に記されている数字が「路線価」となり、「1,000円/㎡」の土地単価を表しています。

この図で「600C」とある箇所は、道路沿いの土地単価が「600,000円/㎡」だということがわかります。

数字の後ろについているアルファベットは「借地権割合」というものを示していて、マンションを投資用として賃貸していた場合の土地の相続税評価額の計算に使用するものです。

詳しくは投資用マンションの相続税評価額のシミュレーションでお伝えします。

「路線価」と「マンション全体の土地面積」、「敷地権割合」によって、土地の相続税評価額の概算を出すことができます。

なお、路線価は毎年7月に改訂されるため、必ず最新の数値を参照してください。

\ 厳しい審査を合格した税理士のみが登録! /

マンションの相続税評価額の計算例

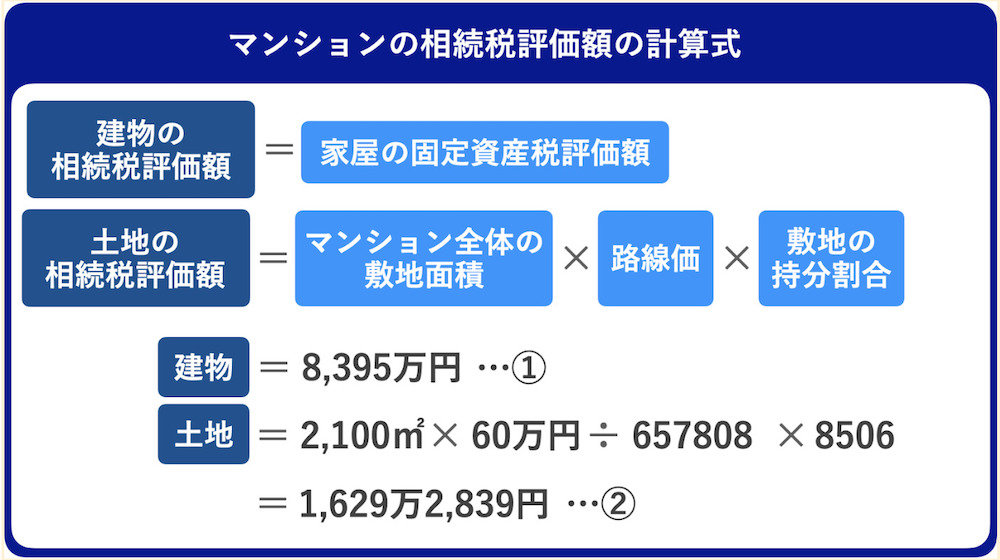

これまでにお伝えした方法で、具体的な数字を上げて計算をしてみましょう。

今回は、下記の場合で計算していきます。

マンション建物の固定資産税評価額:8,395万円

マンション全体の敷地面積:2,100㎡

路線価:60万円

敷地の持分割合:657,808分の8,506

居住用と投資用で相続税評価額が異なるため、上記の条件で、居住用と投資用の順に計算していきます。

居住用マンションの相続税評価額のシミュレーション

建物部分と土地部分、それぞれの相続税評価額の計算式は、以下のようになります。

建物と土地のそれぞれの相続税評価額を算出しましょう。

- 建物「8,395万円」

- 土地「1,629万2,839円」

上記の合計である「1億24万2839円」が、このマンションの相続税評価額となります。

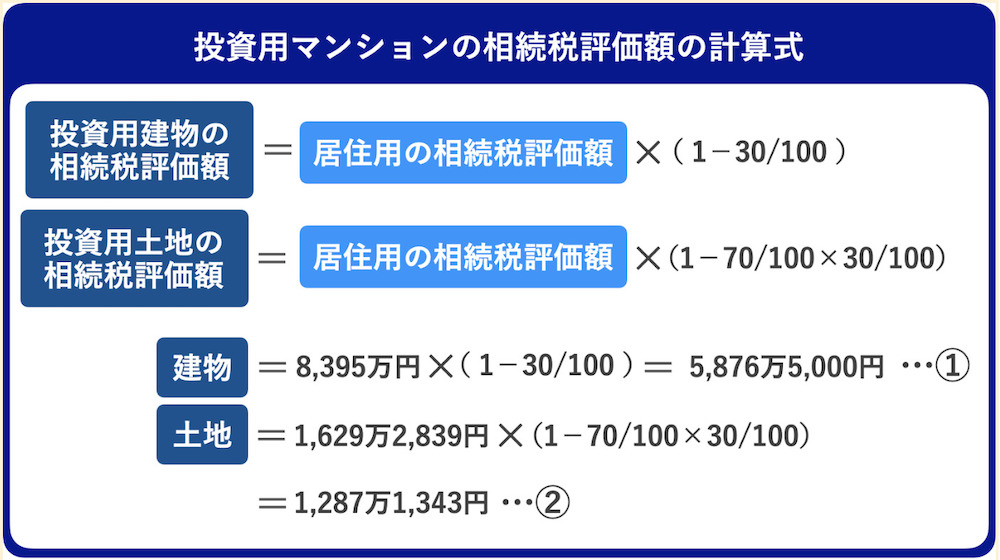

投資用マンションの相続税評価額のシミュレーション

所有しているマンション1室を賃貸に出している場合、相続税評価額は以下のように算出します。

建物:居住用の場合の相続税評価額 ×(1 − 借家権割合)

土地:居住用の場合の相続税評価額 ×(1 − 借地権割合 × 借家権割合)

建物部分の「借家権割合」は全国一律で30%です。

土地部分の「借地権割合」は、国税庁「財産評価基準書路線価図・評価倍率表」で見られる、数字の後ろについたアルファベットで分かります。

◎借地権割合

| アルファベット | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

先ほどの路線価で「600C」とあったため、借地権割合を70%として計算します。

建物と土地のそれぞれの相続税評価額を算出しましょう。

- 建物「5,876万5,000円」

- 土地「1,287万1,343円」

上記の合計である「7,163万6,343円」が、この投資用マンションの相続税評価額です。

居住用のマンションの相続税評価額が「1億24万2839円」だったため、投資用マンションの場合、同じ条件で3,000万円以上、低く評価されています。

税金は相続税評価額に対してかけられるため、居住用マンションよりも投資用マンションの方が、税金が安くなることがお分かりになると思います。

令和6年(2024年)1月1日以降に、相続、遺贈または贈与により取得した分譲マンション「居住用の区分所有財産」の価額は、新しく定めれた評価を加えて計算されます。

市場価格との乖離解消のために制定されました。

(参照元:税務署 「居住用の区分所有財産」の評価が変わりました)

特に対象とされているのは、タワーマンションの上層階のマンションの相続税評価額です。

タワーマンションの上層階は人気が高いため、路線価でマンションの相続税評価額を出すと、実際の市場価格との差がかなり大きくなります。

相続税を申告した後に、国税当局から、路線価等に基づく相続税評価額ではなく鑑定価格等による時価で評価し直して課税処分をされるというケースも複数発生しているのです。

タワーマンションの上層階のマンションを相続する際は、市場価格も参考に、相続税の見積もりに幅を持っておくことをお勧めします。

\ 厳しい審査を合格した税理士のみが登録! /

マンションの相続税を抑える控除や特例

マンションの相続税は、負担を抑える控除や特例があります。

ひとつずつ、ご紹介します。

9割以上の人が相続税を非課税にできている基礎控除

「相続税の基礎控除額」は、以下のように計算します。

基礎控除額を超えない限り、相続税は発生しません。

法定相続人の数が多いほど、基礎控除額は以下のように増えていきます。

【 法定相続人の人数に応じた相続税の基礎控除額 】

| 法定相続人数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

基礎控除額以上になっても、相続税の申告をすると、ほかの控除を受けられる場合があります。ぜひ、ご確認ください。

相続税を軽減できるそのほかの控除

配偶者以外にも、特定の条件に当てはまれば、以下のようなさまざまな控除を受けることができます。

| 【 相続税を軽減できるさまざまな控除 】 | |

|---|---|

| 配偶者 の税額 の軽減 | 配偶者に対しての相続税を法定相続分まで控除 |

| 小規模 宅地等 の特例 | 土地の評価額を最大80%引きにすることができる |

| 未成年 者の 税額 控除 | 相続人が満18歳になるまでの 年数1年につき10万円を控除 |

| 障害者の税額控除 | 相続人が満85歳になるまでの 年数1年につき10万円を控除 (特別障害者の場合は1年につき20万円) |

| 相次 相続 控除 | 故人が過去10年以内に課税された相続税額 のうち、1年につき10%の割合で減らした後 の金額を控除 |

課税対象額がプラスになる場合には、上記の控除を受けられるかどうか、チェックしてみてくださいね。

\ 厳しい審査を合格した税理士のみが登録! /

マンションの相続税評価額は概算なので、頼れる不動産会社に仲介を依頼しよう

冒頭でもお伝えしましたが、相続税は相続する遺産総額にかかるものなので、マンション単体の相続税評価の正確なところは、相続を専門としている税理士でないと算出することは難しいです。

この記事でご紹介した方法は、あくまでも概算を見積もるためのものだと捉えていただけましたら幸いです。

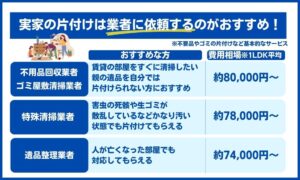

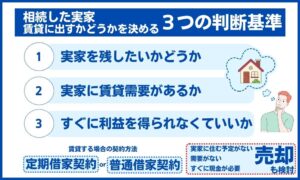

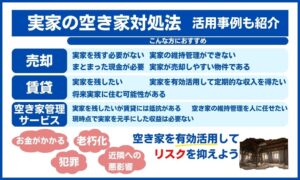

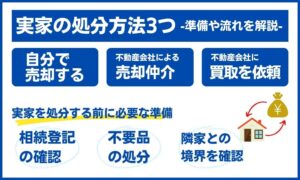

なお、相続したマンションの活用方法としては、以下の3つがあります。

【 相続したマンションの3つの活用方法 】

| 選択肢 | メリット | デメリット |

|---|---|---|

| 住む | ・家賃がかからない ・リフォームやリノベーションが自由にできる | ・固定資産税がかかる ・管理費や修繕積立金などがかかる |

| 貸す | ・安定した収入を得られる ・家賃収入で固定資産税をまかなえる | ・初期投資がかかる場合がある ・修繕対応などをする必要がある |

| 売る | ・まとまった金額が手に入る ・維持費がかからない | ・築古物件は買い手がつきにくい ・基本的に不動産仲介手数料がかかる |

相続する遺産がマンションひと部屋と少しの金融資産だという場合や、相続したマンションの立地が賃貸向きでない場合は、売ることを考えるのが最善策です。

しかし、相続したマンションを売る場合、その売却利益に対してまた税金がかかってくる場合があります。

相続したマンションを売るには、相続にかかる法律や金融ついての詳しい知識を持っている不動産会社に仲介を依頼することを強くお勧めします。

販売期間が長期化すると取引価額が低くなることもあるため、販売活動に関しても、根拠や納得できる理由と合わせてしっかり説明してくれる不動産会社であれば安心です。

HOME4U(ホームフォーユー)は、日本で初めて不動産一括査定サービスを開始したパイオニアです。

実績21年の知見を活かし、最適な提案のできる不動産会社のみを、独自の審査基準で厳選してご紹介します。

運営母体がNTTデータグループのため、ネットワークを生かし、大手だけでなく地元密着の不動産会社とも全国各地で提携しています。

セキュリティ面ももちろん安心して使うことができるため、マンションを売りたいあなたの個人情報が漏れることもありません。

HOME4Uなら、希望条件でスムーズに売却してくれるパートナーが見つかります。

いますぐHOME4Uの一括査定サイトで、マンション売却の第一歩をスタートしましょう!

まとめ

今回は、マンションの相続税評価額について分かりやすく解説しました。

マンションの相続税評価額の概算に必要なのは、以下の書類です。

◎マンションの相続税評価額の概算に必要な書類

| 建物 | 市区町村から毎年6月頃届く「固定資産税の課税明細書」、または「固定資産評価証明書」を取得 |

| 土地 | 「マンションの売買契約書」、または「マンションの登記事項証明書(登記簿謄本)」を取得 |

マンションの建物の相続税評価額は、故人が居住していたか、他人に賃貸していたかで、以下のように異なります。

◎マンションの用途による相続税評価額の違い

| 居住用 | 投資用(=賃貸) |

|---|---|

| 故人が住んでいた | 故人が人に貸していた |

| 相続税評価額が高い | 相続税評価額が低い |

マンションの相続にかかる税金で受けられる控除は、以下の通りです。

| 【 相続税を軽減できるさまざまな控除 】 | |

|---|---|

| 基礎控除 | 3,000万円 + 法定相続人の数 × 600万円を控除 |

| 配偶者の 税額の 軽減 | 配偶者に対しての相続税を法定相続分もしくは1億6千万円まで控除 |

| 小規模 宅地等 の特例 | 土地の評価額を最大80%引きにすることができる |

| 未成年者 の税額 控除 | 相続人が満18歳になるまでの年数1年につき10万円を控除 |

| 障害者の 税額控除 | 相続人が満85歳になるまでの年数1年につき10万円を控除(特別障害者の場合は1年につき20万円) |

| 相次相続 控除 | 故人が過去10年以内に課税された相続税額のうち、1年につき10%の割合で減らした後の金額を控除 |

この記事によって、あなたがマンション相続で損をすることなく、故人の気持ちを受け取ることができるよう願っています。

| おすすめの税理士紹介サイト | |

|---|---|

税理士紹介 エージェント | ・完全無料で希望に合う税理士を紹介してくれる ・厳しい審査に合格した税理士のみが登録 ・顔合わせに同席、交渉代行、フォローまで実施してくれる 税理士紹介エージェントで探す |

税理士紹介 ネットワーク | ・手数料一切不要の税理士紹介サービス ・厳正な審査を通過した税理士のみを紹介してくれる ・成約の際には成約お祝い金を贈呈してくれる 税理士紹介ネットワークで探す |

税理士 ドットコム | ・完全無料の税理士紹介サービス ・コーディネーターが最適な税理士を選んでくれる ・全国6,400名以上の税理士が登録 税理士ドットコムで探す |

マンション査定に使うマニュアルや査定の参考にする販売実績が一括査定業者によって異なるため、査定価格には差が出ます。

1社だけにしか査定依頼をしないと、相場に適した査定価格かどうかわかりません。

複数のマンション一括査定サイトに依頼することで、あなたにとって最適な価格や条件で売却できる不動産会社を選べます。

| おすすめのマンション査定サイト | |

|---|---|

イエシル | 【対象エリア】一都三県 ・マンションに特化したAI・シミュレーション査定サイト ・マンション名だけで参考売却相場がわかる ・専属アドバイザーが不動産一括査定もしてくれる イエシルで査定する |

マンションナビ | 【対象エリア】全国 ・マンション専門でマンション売却に強い不動産会社がそろっている ・賃料査定もできるので売るか貸すか迷っている人にもおすすめ マンションナビで査定する |

東急リバブル | 【対象エリア】全国 ・売却後の補修費用を最長2年間、最大500万円まで補償 ・不動産/税務の疑問を専門家に相談可能 ・オンラインで相談できるので、遠方に住んでいる方にもおすすめ 東急リバブルで査定する |

LIFULL HOME’s | 【対象エリア】全国 ・依頼できる不動産会社が多い ・不動産会社の情報を比較しやすい ・連絡方法の希望が出せる ・匿名査定ができる ライフルホームズで査定 |

HOME4U | 【対象エリア】全国 ・厳選された約2,300社の企業と提携している ・業界最長の運営実績がある HOME4Uで査定する |

おうちクラベル | 【対象エリア】全国 ・提携不動会社一覧が確認できる ・査定依頼直後にAI査定が受けられる おうちクラベルで査定する |

すまいValue | 【対象エリア】全国 ・不動産大手6社(三菱地所の住まいリレー・三井のリハウス・小田急不動産・住友不動産販売・野村の仲介+・東急リバブル)の直営サイト ・売却までのスピードが早い ・売却成約率約8割の実績がある すまいValueで査定する |

ウルハウス | 【対象エリア】東京23区 ・中古マンションのプロによる適正な市場価格の提案をしてくれる ・連絡はストレスフリーにやり取りができる ・自分のタイミングで売却できる ウルハウスで査定する |

イエリーチ | 【対象エリア】全国 ・投資用不動産流通プラットフォーム ・無料で何度でも査定依頼ができる ・物件一覧機能や収支シミュレーションで所有物件を一括管理できる イエリーチで査定する |

上記の中からあなたのニーズに合う不動産一括査定サイトを選んでチェックしてみましょう。

不動産一括査定サイトの評判などもぜひ参考にしてください。