「FJネクストの評判はどうなの?」「FJネクストはどんな人に向いてる?」

不動産投資を検討する際、多くの人がまず気になるのがこの点でしょう。

FJネクストは、販売から管理までを自社で一貫して行う体制が特徴です。

「入居率が高い」「初心者でも始めやすい」といった声がある一方で、「物件価格が高い」「営業が強め」といった意見も見られます。

「FJネクスト」は、東証プライム上場グループとして首都圏の人気エリアに特化した投資用マンション「ガーラシリーズ」を展開しています。

都市部・駅近に厳選した物件と、自社グループによる建設〜賃貸管理までの一貫体制で、安定した入居率と長期運用を支える体制が強みです。

また、初心者向け個別相談やラインでのサポートも充実。仕事が忙しくても、管理や入居対応はプロにまるごとお任せできます。

「将来の家賃収入を着実に育てたい」「都心の資産性の高い物件にこだわりたい」という方にぴったりのサービスです。

\無料相談・無料セミナー実施中/

※ご契約・融資手続きは金融機関の基準により、必要書類の提出が求められる場合があります。

本記事では、FJネクストの信頼性・口コミ・メリット・デメリット・他社比較・よくある質問までを体系的に解説しています。

良い点も注意点もバランスよく整理し、「結局どんな人に向いているのか」までわかる構成になっていますので、「FJネクスト の評判」が気になる方は、まずはこの記事から全体像をつかんでみてください。

※2026年3月現在の情報です。最新情報は公式サイトでご確認ください。

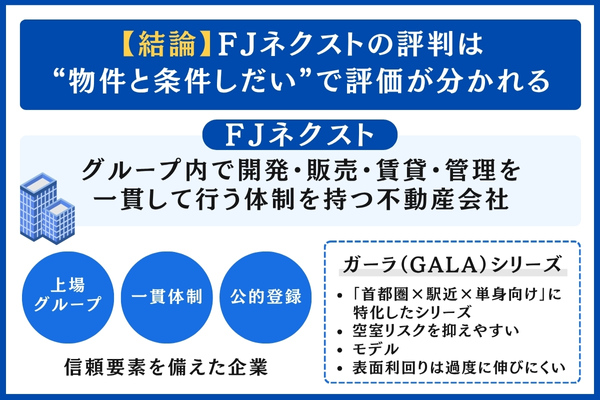

【結論】FJネクストの評判は“物件と条件しだい”で評価が分かれる

FJネクストの評判を探ると、「会社の信頼性は高いが、物件や条件次第で結果が大きく変わる」という実情が見えてきます。

安心感とともに、購入時の判断項目をしっかり押さえることが重要です。

この項目では、そのポイントを整理します。

FJネクストの信頼性と事業内容

FJネクストは、グループ内で開発・販売・賃貸・管理を一貫して行う体制を持つ不動産会社です。

親会社のFJネクストホールディングス(証券コード:8935)が東証プライム市場に上場しており、財務や経営に関する情報開示が定期的に行われている点も信頼性の根拠となります。

| 項目 | 内容 |

|---|---|

| 商号 | 株式会社FJネクスト |

| 設立 | 2021年4月 |

| 資本金 | 2億円 |

| 代表者 | 代表取締役社長 肥田 幸春 |

| 所在地 | 東京都新宿区西新宿6-5-1 新宿アイランドタワー(本社) |

| 従業員数 | 611名(連結)/44名(単体) ※2025年9月30日時点 |

また、FJネクストは賃貸住宅管理業者登録(国土交通省 管理業者登録制度)にも登録されており、法令に基づいた賃貸管理を行っていることが確認できます。

「賃貸住宅管理業者登録」とは、マンションやアパートの管理をする会社が、国に「適切に管理します」と登録する制度です。

国のルールに従って家賃の管理や修理、入居者とのやり取りなどを行う必要があり、登録されていない会社は大きな管理業務をすることができません。

つまり、簡単に言うと国が「この企業なら管理を任せられる」と認めた証ということになります。

以上のことから、FJネクストは「上場グループ × 一貫体制 × 公的登録」という3つの信頼要素を備えた企業といえます。

ただし、投資判断はブランドや上場企業という肩書きに頼りすぎず、“物件と条件しだい”という結論は常に意識しましょう。

ガーラ(GALA)シリーズの特徴

ガーラは「首都圏×駅近×単身向け」に特化したシリーズで、入居がつきやすく空室リスクを抑えやすいモデルです。

そのため、初心者でも収益のイメージを持ちやすいという強みがあります。

- 東京都・横浜・川崎など、賃貸需要が厚いエリアの駅徒歩圏を中心

- オートロックや宅配ボックスなど、安全性と使いやすさを意識した共用・専有設備

- 入居者向けコンシェルジュなどの生活サポートで、長く住みやすい環境づくり

- 投資向けの「ガーラ」と、自己居住向けの「ガーラ・レジデンス」を分けて展開

注意点としては、駅徒歩圏の不動産は好立地で人気が集まりやすい一方、取得価格は相対的に高くなりがちで、表面利回りは過度に伸びにくい傾向があります。

購入前は、家賃相場と価格の釣り合い、将来の修繕費や金利上昇なども視野に入れて検討することが大切です。

\安心して一歩踏み出そう/

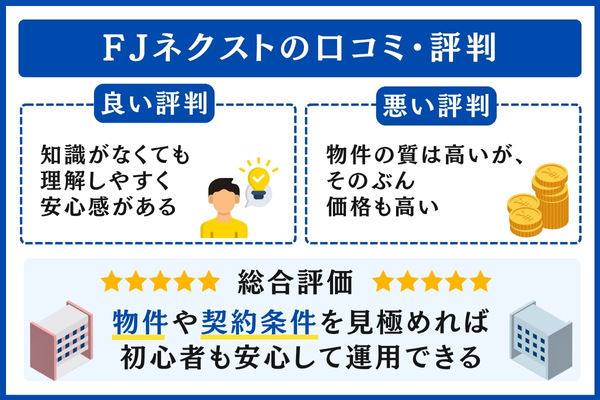

FJネクストの口コミ・評判

FJネクストの口コミは、「初心者でも安心できた」という肯定的な意見と、「営業が強め」「価格が高い」といった注意点の両面があります。

ここでは実際の利用者の声をもとに、評判の傾向と見極め方をわかりやすく整理します。

良い口コミ|知識がなくても理解しやすく安心感がある

FJネクストを選んだ投資家からの声には、「初心者でも理解しやすかった」「入居率が高くて安心できた」というポジティブな口コミが目立ちます。

あまり馴染みのない地域だったのですが、担当者が不動産以外にも土地柄など多くの情報を詳しく説明してくれたので、とても安心できました。また、グループ会社に賃貸管理契約を任せることもできるので、知識や経験等がなくても不動産を持ち、投資を行えるのも良かったです。

引用:みん評

初心者の私にも非常にわかりやすい、かつ専門的すぎない不動産投資セミナーがとってもいいです。もう6回くらい通っていますが、自分の中でどんどん知識と自信がついていくのがわかります。

講師の先生の丁寧さもいいですが、こちらのわかっているかいないかを見極めた絶妙の説明加減が素晴らしい。

セミナー参加者には、特別に限定の情報を教えてくれる所もうれしいですね。資産運用セミナーも同じくらいいいです。大手だけあってしっかりした企業体質で、しつこい勧誘や催促の電話などは一切ありません。

引用:みん評

多数の口コミサイトによれば、ガーラシリーズ物件の入居率が約99%※1と非常に高く、また無料セミナーや相談対応が初心者でも理解しやすく設計されている点が評価につながっています。

※1:参照 2025年3月時点(公式サイト情報)

セミナー参加者は「専門的すぎない説明で理解できた」「身近な資産運用として始められた」というコメントを寄せており、わかりやすさが人気の理由です。

これから不動産投資を始めてみたい未経験者で、安心感を求める方に向いています。

悪い口コミ|物件の質は高いが、そのぶん価格も高い

FJネクストには「営業が強め」「物件価格が高め」「ローン期間が長期になりやすい」といった、初心者が注意すべきネガティブな声も一定数あります。

実際に、ネット上の投資家レビューでは「電話営業が頻繁」「購入条件(立地・価格)が良いが、それゆえにコストが嵩む」というコメントもいくつか見受けられました。

不動産投資を考えているなら、信頼の置ける投資会社を選んだ方がいいでしょう。もしFJネクストを選ぼうとしているなら、やめた方がいいかもしれません。不動産投資の知識を持っていたらいいのだけど、もし知識がないならあまり詳細な説明をしてくれないので契約時などに困ることになると思います。

一度連絡先を先方に伝えてしまったら営業電話がしつこくかかってくるので、本当に深く関わる気がないならあまり関わらない方がいいかも知れません。ただ取り扱っている物件の質が高いことは確かなので、その点は安心してください。

引用:みん評

資産運用の一つに不動産投資を検討していました。多分6か月くらい情報を集めるのに費やしていた気がします。その中の一つにテレビよくコマーシャルが流れていて資料を取り寄せました。流石動きが早く、すぐに連絡がきて電話で話したのを覚えています。

ゆっくり話せなったので、後日の時間を提示すると約束した時間に電話がきました。営業の人の話し方はソフトでこちらの話をよく聞き覚えてくれていました。肝心のマンションの種類はファミリー向けが多く、毎月の家賃収入とローンの返済で毎月1万円赤字が出る内容でした。

正直赤字は覚悟しなかったですが、保険や返済を終えた後の事を考えると今を耐えようと思い契約をしました。疑問点などすぐに返答しているので助かっています。

引用:みん評

「信頼できる会社だから安心」というだけでなく、「どの物件を・どの条件で契約するか」、そして「自身の返済・運用計画を慎重に立てるか」が重要です。

FJネクストの総合評価|物件や契約条件を見極めれば初心者も安心して運用できる

FJネクストは上場グループで管理体制も整っており、初心者でも検討できる会社です。

ただし、成功するかどうかは「選ぶ物件」と「契約条件」で大きく変わります。

都心・駅近は人気がある分、価格が高くなりやすく、ローン期間も長くなりがちです。

また、担当者との相性が合わず、営業の進め方に不満を感じる人もいます。

「会社の安心感だけでは結果は決まらない」ということを念頭に置いておきましょう。

| おすすめな人 | 不向きな人 |

|---|---|

| 空室をできるだけ避けたい人 初期費用がかさんでも問題ない人 | 少ないお金で複数戸を増やしたい人 短期間で売って利益を狙いたい人 |

購入後、後悔しないためには以下3つを検討して方針を決めておくことが大切です。

- 手元資金と毎月の返済計画

- 金利が上がった場合の負担

- 想定家賃、修繕費、空室の見込み

この3つを数字で比べれば、無理のない選択ができます。

\数字で安心感をチェック/

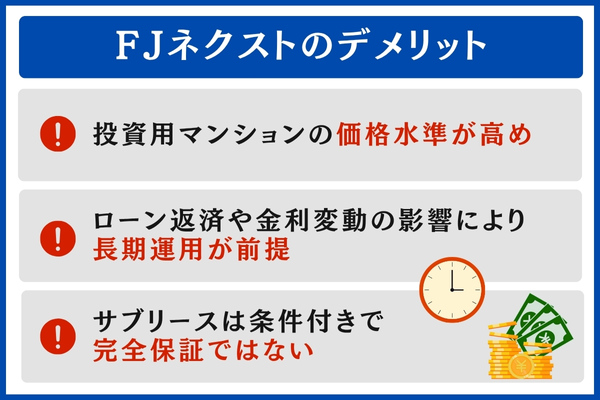

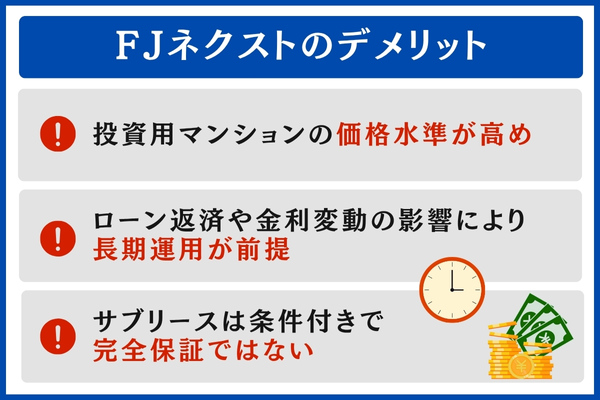

FJネクストのデメリット

FJネクストは信頼性の高い不動産会社ですが、物件価格や金利リスクなど注意すべき点もあります。

ここでは、投資前に理解しておくべきデメリットとその対策をわかりやすく整理します。

リスクを知り、安心して判断するための材料にしてください。

投資用マンションの価格水準が高め

FJネクストの物件は「都心×駅近」で借り手が集まりやすい反面、買う値段が高くなりやすいため、ゆとりのある資金計画が必要です。

- 首都圏では新築マンションの価格が上がる傾向がある

- とくに都心・駅近は数が少ない=値段が上がりやすい

ガーラシリーズは、都心の駅から近い場所をねらった“資産運用向け”の設計です。

強みは空室になりにくい点ですが、初期費用が重く、利回りは伸びにくいこともあります。

迷ったら次の3点を数字でチェックしましょう。

- 頭金と毎月の返済:家賃が少し下がっても赤字にならないか

- 金利が上がった場合:金利+0.5%でも手元にお金が残るか

- 修繕費の備え:将来の修繕で毎月いくら積み立てるか

「立地の強さ=価格も高め」ということを念頭に、頭金・諸費用・金利・修繕・将来の売値を落ち着いて試算すれば、初心者でも失敗を減らせます。

ローン返済や金利変動の影響により長期運用が前提

FJネクストのような都心マンション投資は、ローン返済と金利変動の影響を受けやすいため、長期での安定運用を前提に考える必要があります。

理由としては、金利が上がると毎月の返済額が増え、手元に残るお金が減るためです。

たとえば、2,500万円のローンを35年返済で組んだ場合の、金利と返済額の関係を見ていきましょう。

最近は超低金利が見直される動きもあり、少しの金利上昇でも返済負担が大きく変わります。(参照:日本銀行:基準割引率および基準貸付利率の推移)

| 金利 | 毎月返済額 | 総返済額(35年間) |

|---|---|---|

| 1.0% | 約7.1万円 | 約2,980万円 |

| 1.5% | 約7.5万円 | 約3,150万円 |

| 2.0% | 約8.3万円 | 約3,490万円 |

| 2.5% | 約9.0万円 | 約3,780万円 |

契約当時は1.5%だった金利が2.0%に上がると、毎月の返済額は約8.3万円となり、月に約8,000円増えます。

一見わずかに見えますが、35年で約340万円の総返済増です。

変動金利なので、もちろん上がるばかりでなく下がる可能性もありますが、万が一のリスクも頭に入れた上で検討することが大切です。

- 返済は収入の30%以内を目安にする

- 固定金利や繰上返済の余地を用意する

- 金利・修繕費の上昇などあっても、手残りが黒字か事前に試算する

「長期前提×無理のない返済計画」が基本です。

サブリースは条件付きで完全保証ではない

サブリースは家賃が一生固定の安心サービスではありません。

契約しだいで家賃が下がることや、途中でやめられる条件が入るのが一般的です。

国土交通省の「サブリース事業に係る適正化ガイドライン」は、将来の家賃見直しや解約条件などのリスクを事前に説明することを事業者に求めています。

つまり、“完全保証ではない”ことをはっきり伝えるべきというルールです。

契約書を確認する際は、以下4つについて、どのように記載されているかをチェックしてください。

- 家賃の見直し:いつ・どのくらい下がる可能性があるか(見直し時期/上限幅)

- 修繕・空室の扱い:修繕費は誰負担か、空室時の支払いはどうなるか

- 中途解約:オーナー側・会社側の解約条件とペナルティ

- 賃料の根拠:周辺相場や査定方法が明記されているか

最終的にはサブリース以外の方法(自主管理/一般管理/条件再交渉)も比べて、数字と条件で判断しましょう。

迷うときは契約前に専門家へチェックを依頼すると安全です。

\専門家に無料相談/

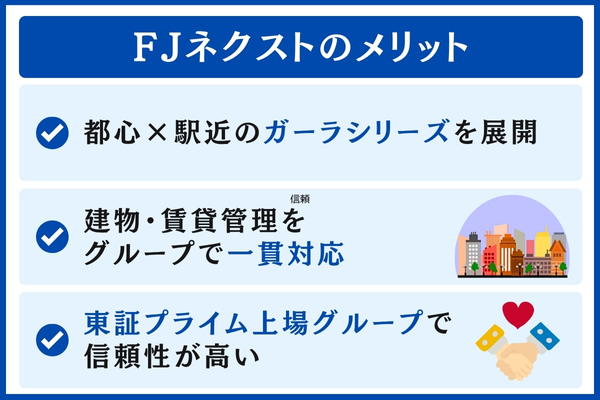

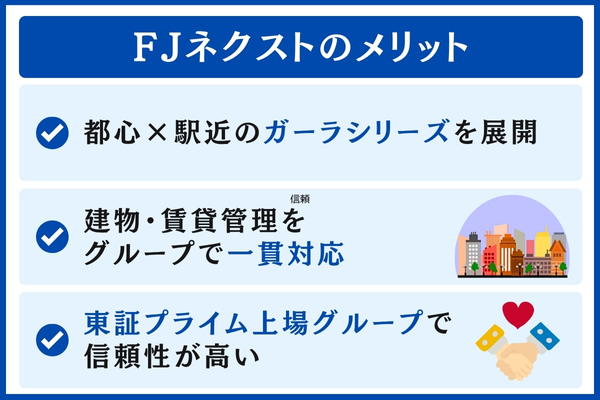

FJネクストのメリット

FJネクストは、都心×駅近の物件展開や一貫した管理体制、上場グループの信頼性が強みです。

初心者でも安定した運用を始めやすく、長期的に資産価値を維持しやすい点が特徴となっています。

ここでは、投資前に知っておくべき3つのメリットを整理しますので、参考にしてください。

都心×駅近のガーラシリーズを展開

FJネクストの強みは、都心×駅近に特化した「ガーラ」シリーズにより、入居者が集まりやすく空室になりにくい点です。

不動産投資に慣れていない初心者でも、安定運用を狙いやすい土台があります。

都心・駅近は通勤や生活の利便性が高く、単身者のニーズが継続します。

- 入居が途切れにくい

- 家賃の下落が緩やか

- 長期保有に向く

ガーラシリーズのような不動産は入居付けが安定しやすい一方、購入価格は高めになりやすく、最初の投資額が重くなる傾向があります。

つまり、「稼働のしやすさ」と「初期費用の重さ」をのバランスを意識することが大切です。

建物・賃貸管理をグループで一貫対応

FJネクストは開発~販売~建物・賃貸管理までをグループ内で一貫対応できるため、初心者でも窓口が一本化され、運用をスムーズに始めやすいのがメリットです。

管理会社がグループ内にあると、情報共有と意思決定が速く、空室発生時の募集・退去精算・修繕判断までの流れにムダが生じにくくなります。

入居者向けのガーラコンシェルジュ(鍵・ネット・生活相談など)も、入居満足度の向上に寄与します。

- 連絡先が一つ:募集~入居中サポート~更新・解約まで、誰に何を頼むかが明確。

- 対応が速い:空室やトラブル時に、社内連携で判断が早い。

- 抜け漏れを防げる:募集条件の設定や小修繕も、同一ラインで管理。

「一貫体制=問い合わせの窓口が一つ」は初心者の安心につながるポイントです。

任せきりではなく、定期レポートの確認と家賃見直しの判断だけはオーナー側で主体的に行うと、運用の質が上がります。

東証プライム上場グループで信頼性が高い

FJネクストは東証プライム上場グループに属し、情報開示と管理体制が整っているため、任せ先としての信頼性を判断しやすい会社です。

プライム上場企業は、以下2つへの対応が求められ、事業と数字の透明性が保たれやすいという特徴があります。

- 四半期・有価証券報告書の定期開示

- ガバナンス(社内のルール作り)と内部統制への対応

親会社のIRでは賃貸管理戸数・建物管理棟数などの指標が公開され、運用規模や管理体制の推移を客観的に確認できます。

上場区分とKPIの開示で「会社として任せやすいか」の裏づけは取れますが、最終判断は個別物件の条件(価格・金利・空室・修繕)で行いましょう。

KPIとは、会社や事業がどのくらい成果を上げているかを数値で測るための指標のことです。

たとえば、FJネクストのような不動産会社なら「販売戸数」「管理戸数」「入居率」などがKPIにあたります。

要するに、会社が順調に成長できているかを数字で見るための成績表のようなものです。

\大手の安心感で選ぶなら/

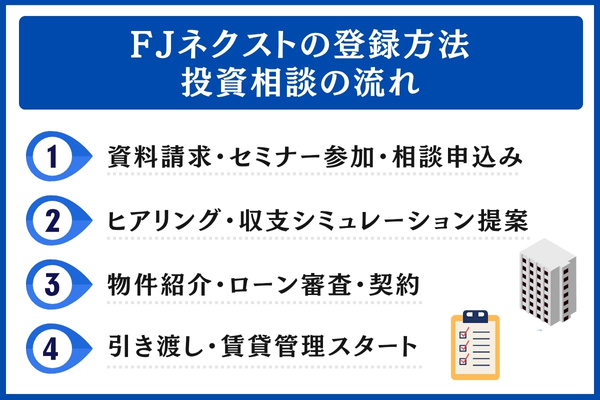

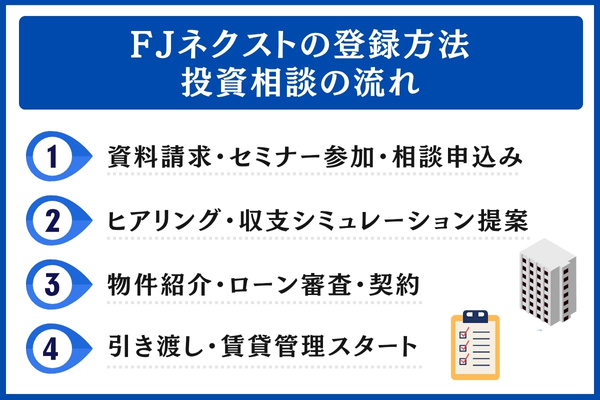

FJネクストの登録方法|投資相談の流れ

FJネクストへの登録から物件契約、引き渡し後の管理までの流れを4ステップで紹介します。

資料請求やセミナー参加から始まり、収支シミュレーション、契約、賃貸管理までの手順を整理しました。

ここを読めば、初心者でも安心して投資相談の全体像をつかめます。

STEP1:資料請求・セミナー参加・相談申込み

最初の一歩は、資料請求/無料セミナー/個別相談のいずれか(または併用)で、情報を集めながら自分の条件を整理することです。

FJネクストは公式で無料セミナーと無料の個別相談を案内しています。

基礎知識の習得とリスク理解、そして資金条件の棚卸しを同時に進めやすい導線が整っているので、活用しながら検討していくのがおすすめです。

セミナーで全体像(立地の考え方/収支の基本/注意点)をつかむ。

個別相談で、年収・年齢・借入状況・自己資金などをヒアリングしてもらう。

提示されたシミュレーションを、ほかの条件案(自己資金額・金利タイプなど)と並べて比較する。

申込みは公式の相談フォームまたは電話にて行えます。

個別相談はオンラインでも相談できるので、来場する時間が取れない方でも安心です。

STEP2:ヒアリング・収支シミュレーション提案

次に、ヒアリングに基づく収支シミュレーションで、悪条件でも手元にお金(手残り)が残るかを確認します。

年収・既存の借入・自己資金・家族構成・投資目的を整理。

想定家賃、管理費・修繕費、金利タイプ(固定/変動)、自己資金額を設定。

- 金利:+0.5〜1.0%上昇を想定

- 家賃:-5〜10%下落を想定

- 空室・原状回復・更新料・管理委託料などの費用を反映

月次の手残りと年間キャッシュフローを比較し、黒字が維持できるかを判断。

良い時だけでなく、悪い時も想定するのが長期運用の基本です。

不明点はその場で前提条件を差し替え、複数パターンを並べて見比べると理解が深まります。

将来の見直しに備え、前提と結果をメモまたはスクショなどで残しておくと後から比較しやすいです。

STEP3:物件紹介・ローン審査・契約

物件紹介〜契約までの詳細は、案件によっても多少異なりますが、主な流れは物件の確定→ローン審査→契約です。

無理のない返済計画と契約条項の確認をセットで進めるには、融資条件×契約条項×管理条件を最初からそろえておくことが重要になります。

- 立地(都心×駅近)、家賃相場、想定利回り、修繕計画を確認。

- 自己資金の投入額と返済目安を仮置きします。

- 主な確認項目:年収・勤続年数・既存借入・自己資金。

- 返済比率(可処分所得に対する返済負担)を無理のない水準に。

- 固定/変動金利、団信(特約含む)を比較。

- 価格+諸費用(登記・仲介手数料など)を合算し、総予算を確定。

- 重要事項説明で、将来の賃料見直し条項・解約条件・修繕の扱いを文言で確認。

- 管理委託料や更新・原状回復の費用ルールも同時にチェック。

返済比率の目安は30%以内を基準に検討し、家計に余裕を残すことがポイントです。

また、契約前に金利+0.5〜1.0%、家賃−5〜10%の悪条件でも月次の手残りが黒字かを試算しておきましょう。

書面は、以下の3点をとくに精読するのをおすすめします。

- 賃料見直し

- 中途解約

- 修繕負担

疑問はその場で質問し、追記または覚書で明文化することが重要です。

STEP4:引き渡し・賃貸管理スタート

引き渡し後は、入居募集→入居中対応→更新・解約→建物管理までをグループ内で一貫運用できます。

FJネクストグループには管理業務を一貫して請け負うFJコミュニティがあり、窓口がひとつなので初めてでも対応の抜け漏れを防ぎやすいです。

また、一貫運用だからこその強みとして、社内での判断が早く、実務がスムーズに進むという特徴があります。

- 募集条件の設定:賃料・礼金・更新料・広告出稿の可否を決定

- 入居中対応:設備トラブルの一次対応、原状回復の手配

- 退去・精算:退去立会い、精算書作成、次募集への切替

- 建物管理:点検・修繕計画・共用部の保守

オーナーの役割は最小限でいいため、初心者の方でも負担を増やしすぎることなく管理できます。

すべてを任せきりにせず、入居率/募集条件/修繕履歴の定期チェックで透明性を保てば、安定運用に近づけることが可能です。

\まずは、無料相談・無料セミナーを試す/

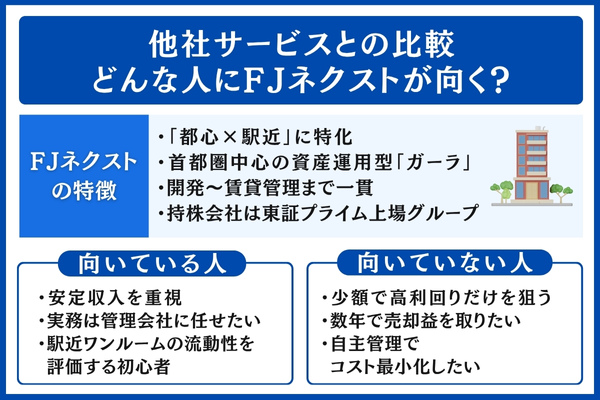

他社サービスとの比較|どんな人にFJネクストが向く?

FJネクストは「都心×駅近」物件を主軸に、開発から賃貸管理まで自社グループで完結できる一貫体制が特徴です。

ここでは、代表的な3社との違いや、どんな人にFJネクストが向いているかをわかりやすく整理しました。

この項目を読めば、自分に合う投資スタイルを見極めるヒントが得られます。

他の区分マンション投資会社との比較ポイント

FJネクストは「都心×駅近」に特化し、開発〜賃貸管理までの一貫体制を備える点で差別化されています。

ここで比較する、以下の大手3社と比べても“立地戦略”と“提供体制”の軸が明確で、初心者が会社選びの基準を作りやすいのが強みです。

| 会社名 | 立地/商品の軸 |

|---|---|

| FJネクスト | 首都圏中心の資産運用型「ガーラ」。 駅徒歩数分圏の企画・分譲が多い。 |

| プロパティエージェント | 首都圏の投資用マンションが主軸。 入居率など運用指標を提示。 |

| トーシンパートナーズ | 都心良立地×デザイン性(PHOENIX/ZOOM/AELL等)。 |

| グローバル・リンク・マネジメント | 都心駅近ワンルーム「アルテシモ」等。 |

同じ「区分マンション投資」でも、立地/商品設計/管理体制の重心は各社で異なります。

まず自分の優先軸を定め、FJネクストを含む4社で照合するとミスマッチを減らすことが可能です。

利回り・販売価格・空室率等の数値は変動しますので、意思決定前に各社の最新IR・物件ページで必ず再確認してください。

FJネクストは「新築×都心」の安定型ですが、投資の目的によっては「中古×高利回り」や「一棟投資」の方が合う場合もあります。1社だけで即決せず、自分の投資スタンスに合致しているか確認するためにも、不動産投資おすすめランキングで他社の戦略とも比較し、納得感を持って選びましょう。

FJネクストが向いている人・向かない人

FJネクストが向いているのは、都心×駅近で長期に安定運用をめざす人です。

いっぽう、短期転売や利回り最重視の人には、FJネクストはおすすめしにくい選択肢となっています。

不動産経済研究所によると、2026年1月の首都圏新築分譲マンションの平均価格は8,383万円、㎡単価は124.9万円で、前年同月比では平均価格+14.2%、㎡単価+11.9%と、9ヶ月連続アップとなりました。

出典:不動産経済研究所「首都圏 新築分譲マンション市場動向」

つまり、都心部の物件価格は依然として高く、今後も“手頃な価格帯に戻りにくい”状況が続いています。

ガーラシリーズのような都心・駅近のワンルームは需要が強い一方、取得価格が高く利回りが伸びにくいため、長期保有を前提にじっくり育てる投資スタイルが向いています。

| 向いている人 | 向かない人 |

|---|---|

| 安定収入を重視 実務は管理会社に任せたい 駅近ワンルームの流動性を評価する初心者 | 少額で高利回りだけを狙う 数年で売却益を取りたい 自主管理でコスト最小化したい |

FJネクストを選ぶなら、長期保有が大前提です。

購入前には、自己資金・返済比率・出口戦略を整理し、「家賃が下がり、金利が上がるケース」でも黒字を維持できるかを確認しておくと安心です。

\長期安定運用に最適/

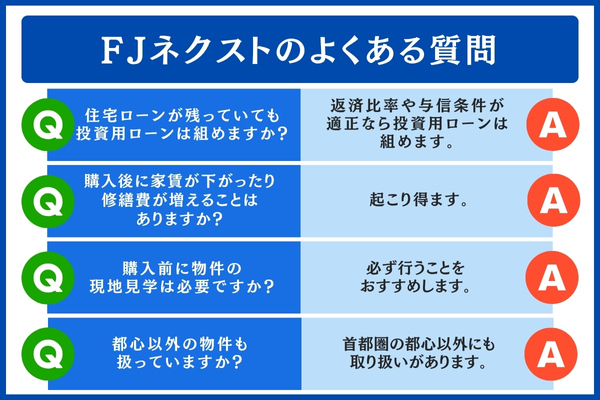

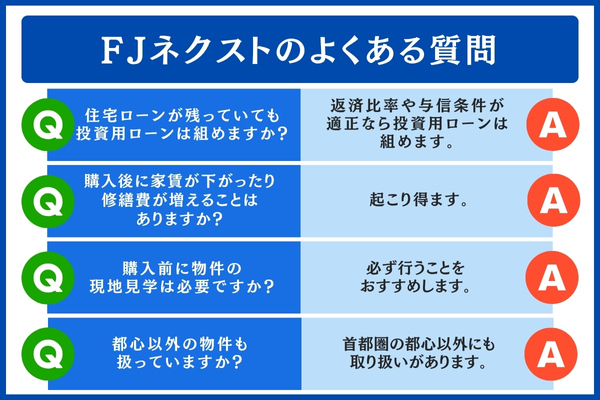

FJネクストのよくある質問

購入前後に多く寄せられる疑問をまとめました。

ローン審査・家賃変動・現地見学・エリア選びなど、投資を始める前に気になる実践的な不安をひとつずつ解消します。

ここを読めば、FJネクストの物件選びを安心して進めるための判断軸がつかめます。

住宅ローンが残っていても投資用ローンは組めますか?

【答え】住宅ローンが残っていても、返済比率や与信条件が適正なら投資用ローンは組めます。

大切なのは「家計に無理がない範囲で借りられるか」を数字で確認することです。

金融機関は、年収・勤続年数・既存借入(住宅ローンやカードローン等)・自己資金額を総合的に審査します。

とくに重視されるのが返済比率(年間返済額÷年収)で、ここが高すぎると承認が難しくなります。

生活費や将来の出費も見込んだ長期の返済計画が前提です。

- 返済比率を下げる

自己資金を増やしたり、借入額を抑えたりして、月々の返済額を年収に対して30%以内に収める。 - 金利タイプを見直す

固定金利にして金利上昇リスクを抑える、または変動金利を選ぶ場合は貯蓄の余裕をもたせるなど、リスクを想定した設計にする。 - 他の借入を整理する

カードローンやリボ払いなどの小さな借入も、事前に整理しておく。

初回相談では「家賃が下がる」「金利が上がる」などの悪条件でも黒字を保てるか、複数パターンのシミュレーションを確認すると安心です。

購入後に家賃が下がったり修繕費が増えることはありますか?

【答え】結論から言うと、購入後に家賃が下がることも、修繕費が増えることも起こり得ます。

だからこそ、最初から「変動を前提にした設計」を取ることが大切です。

賃料は周辺の新規供給や築年数の進行、景気の影響で動きます。

また、建物は年を重ねるほど設備更新や共用部の補修が増え、定期的な支出が必要になるのが一般的です。

つまり、収入は上下し、支出はじわじわ増える方向に働きやすい構造になっています。

検討段階では、次の「悪条件シミュレーション」を入れておくと安心です。

- 家賃下落

-

例として 5〜10%下落を想定し、手残り(家賃−返済−諸費用)が黒字か確認する。

- 金利上昇

-

例として +0.5〜1.0% を上乗せしても返済が回るかを見る。

- 修繕費増

-

修繕増:原状回復・設備交換・共用部修繕の年平均見込みを費用に組み込む。

これら3点を月次・年次の収支シミュレーションに反映し、悪条件でも赤字にならない余裕があるかを確認しておくと、運用中の想定外支出に振り回されにくくなります。

購入前に物件の現地見学は必要ですか?

【答え】購入前の現地見学は、可能であれば必ず行うことをおすすめします。

写真や資料だけでは分からない、周辺環境・日当たり・騒音などの「生活感」を自分の目で確かめることができるからです。

たとえば、同じ「駅徒歩5分」の物件でも、坂道や騒音、商業施設の距離によって実際の印象は大きく変わります。

FJネクストの不動産は長期保有向きのため、事前に現地を確認して「思っていたのと違った」と感じるリスクを減らしておくことが大切です。

以上の理由から、FJネクストではオンライン相談も可能ですが、最終的な判断は現地での確認を経て行うのがベストです。

投資用とはいえ、自分の資産になるものだからこそ、現地での“目視チェック”が後悔のない購入への第一歩になります。

都心以外の物件も扱っていますか?

【答え】FJネクストは、首都圏の都心以外にも取り扱いがあります。

ただし全国展開ではなく、基本は首都圏(東京・神奈川・埼玉・千葉)での供給・管理が中心です。

FJネクストは首都圏で新築分譲・投資用「ガーラ」シリーズを展開し、物件マップや賃貸公式でも東京23区以外を含む首都圏の駅近立地が多数確認できます。

検討時は「最寄り駅までの徒歩分数」「周辺家賃相場」「供給状況」を合わせて比較すると、都心との価格差と賃貸需要のバランスを取りやすいです。

まとめ

FJネクストの評判は、「物件と条件の選び方」で大きく変わります。

都心×駅近のガーラシリーズは安定した需要が見込める一方で、価格水準が高めで長期運用が前提となる点も理解しておくことが大切です。

会社としては東証プライム上場グループに属し、開発から管理までを一貫対応しているため、信頼性は十分にあります。

- 都心・駅近立地の安定運用型で、初心者でも管理を任せやすい

- 一方で、利回り重視・短期転売狙いの投資にはやや不向き

- サポート・管理体制・信頼性の高さを重視する人におすすめ

不動産投資は「どんな物件を、どんな条件で保有するか」で結果が変わります。

まずはFJネクストの無料相談や資料請求を利用し、自分の資金計画と照らし合わせて判断するのが賢明です。

「FJネクスト」は、東証プライム上場グループとして首都圏の人気エリアに特化した投資用マンション「ガーラシリーズ」を展開しています。

都市部・駅近に厳選した物件と、自社グループによる建設〜賃貸管理までの一貫体制で、安定した入居率と長期運用を支える体制が強みです。

また、初心者向け個別相談やラインでのサポートも充実。仕事が忙しくても、管理や入居対応はプロにまるごとお任せできます。

「将来の家賃収入を着実に育てたい」「都心の資産性の高い物件にこだわりたい」という方にぴったりのサービスです。

\無料相談・無料セミナー実施中/

※ご契約・融資手続きは金融機関の基準により、必要書類の提出が求められる場合があります。