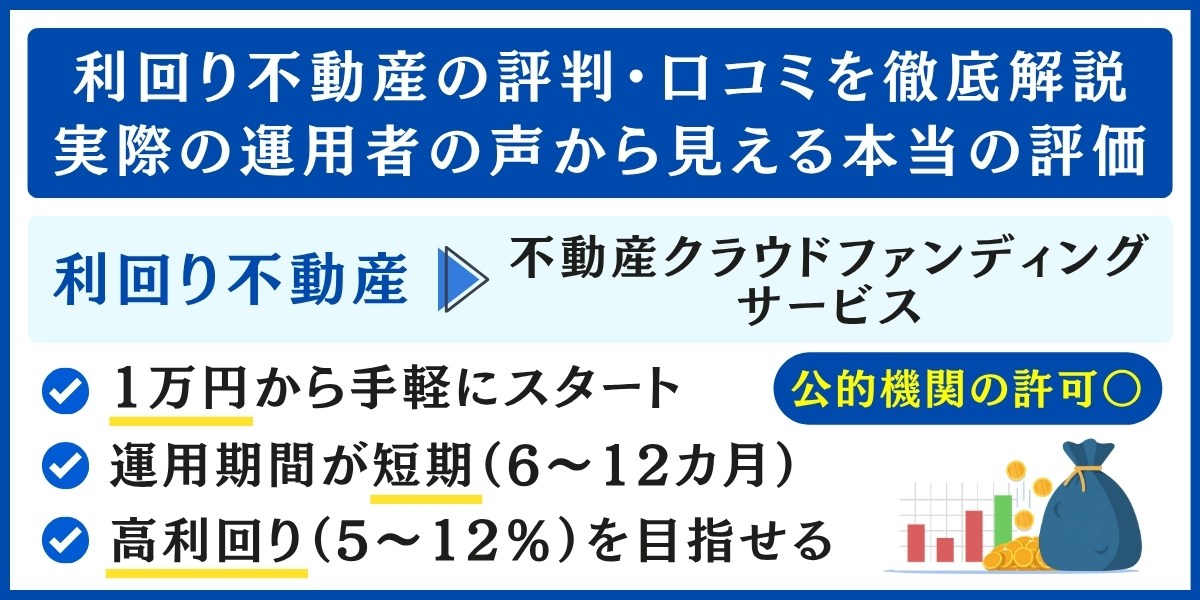

「少額で不動産投資を始めたいけど、リスクが不安…」という方に注目されているのが、利回り不動産です。

1万円から手軽にスタートでき、運用期間も6〜12カ月と短期で資金を回せるのが特徴です。

高利回り(5〜12%)を目指せる一方で、公的機関の許可を受けた事業のため、安全性にも配慮されています。

「利回り不動産」は、利回りの高さにこだわった不動産クラウドファンディングサービスです。

想定利回りは年率4〜10%程度と高水準で、安定的に資産を増やしたい投資家から注目を集めています。

最低1万円から投資できるため、初心者でも手軽にスタート可能。

また、運用状況や分配金情報はオンラインで確認でき、複数案件に分散投資しやすい点も大きなメリットです。

※案件ごとに想定利回り・運用期間は異なります。投資判断は必ず公式サイトで最新情報をご確認ください。

\ 1万円から投資スタート/

この記事では、利回り不動産の仕組み・メリット・デメリット・他社比較・口コミ・よくある質問まで、初心者にもわかりやすく徹底解説します。

利回り不動産は少額から高利回りを狙える有力な選択肢ですが、資産運用の鉄則は「分散」です。一社の評判だけで判断せず、他社とのリスク許容度の違いを比較することが失敗を防ぐ近道となります。まずは不動産クラウドファンディングの全体像を把握し、自分に合う投資先を複数持っておきましょう。

※2026年1月現在の情報です。最新情報は公式サイトでご確認ください。

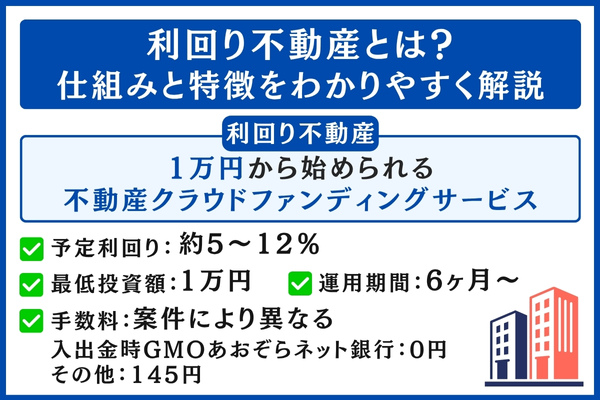

利回り不動産とは?仕組みと特徴をわかりやすく解説

| 項目 | 内容 |

|---|---|

| 予定利回り | 約5〜12% |

| 最低投資額 | 1万円 |

| 運用期間 | 6ヶ月~ |

| 手数料 | 案件により異なる 入出金時GMOあおぞらネット銀行:0円 その他:145円 |

| 運営会社 | 株式会社ワイズホールディングス |

| 公式サイト | https://rimawari.co.jp/ |

利回り不動産は、1万円から始められる不動産クラウドファンディングサービスです。

投資家が少額の資金を出し合い、運営会社の株式会社ワイズホールディングスが不動産を購入・運用し、賃料収入などの利益を投資家に分配します。

予定利回りは5〜12%と高水準で、運用期間は6カ月〜12カ月程度の案件が多いのが特徴です。

短期間で成果を確認しやすく、次の投資にもつなげやすい仕組みになっています。

少額から効率よく資産運用を始めたい初心者にとって、手軽で信頼性の高い投資サービスといえるでしょう。

\ 1万円から投資スタート/

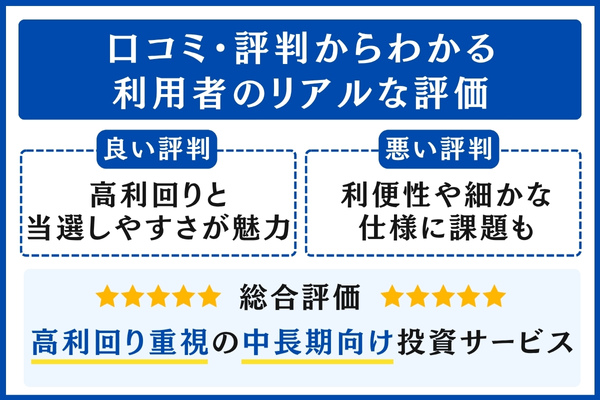

口コミ・評判からわかる利用者のリアルな評価

利回り不動産の口コミを見ると、「利回りの高さ」や「新興サービスとしての勢い」を評価する声が多く見られます。

一方で、ファンド応募の競争率やサーバー混雑など、利便性に課題を感じる意見もあります。

実際の投資経験者の声をもとに、良い評判・悪い評判の両方を比較しながら、利回り不動産の実力を客観的に見ていきましょう。

良い評判|高利回りと当選しやすさが魅力

利回り不動産から2025年の分配金額がきていて10.7万でした

利回り10%の案件2つと利回り15.4%に上がった案件1つで稼がせていただきました

不動産クラファンの出資金額はヤマワケエステート> 利回り不動産> らくたま>COZUCHI> TECROWD> FUNDI>CAMELの順に多く今後も利回り不動産よろしくです

引用:X

ありがとうございます!!

2個だけだと、そこに書いてある「利回り不動産」とか「SAMURAIFUND」がおすすめです!!

利回りが高い割に、これから頑張る会社ってかんじなので、競合が少なくて当選しやすいです😆

(最近はファンドも頑張って出してます)

COZUCHIとかは人気すぎて当たらないので笑

引用:X

利回り不動産の良い評判として最も多いのは「高利回りと当選しやすさ」です。

なぜなら、予定利回りが最大12%と他社よりも高く、1万円から始められる手軽さがあるためです。

さらに、新興サービスで競合がまだ少ないことから、人気案件にも比較的参加しやすい点が支持されています。

実際、口コミでは分配金を得て満足している声や「次の案件にも申し込みたい」との意欲的な意見が目立ちます。

こうした点から、利回り不動産は「収益性と参加しやすさ」を両立したクラウドファンディングとして、初心者にも始めやすい投資サービスといえるでしょう。

悪い評判|利便性や細かな仕様に課題も

利回り不動産 80号ファンド(表参道住宅用地)に100万円分応募しましたが、ダブルになってしまい200口扱いに…キャンセル願いを問い合わせフォームから送ってお返事待ち迷惑かけちゃってるけどサーバ重くて強制ログオフになったので最初からやり直した所、初回分も実は受け付けられてたみたいで…

引用:X

利回り不動産 だいぶ前に落選した79号が繰り上げ当選に! 利回りは10%と高めだが、3ヶ月だからまぁなんとかなるだろう。 にしても、ここは再抽選には強制参加で希望しないなら連絡しろ、のパターン。希望者は連絡しろ、にできないのかしら?忘れた頃に当選しちゃうと資金繰りが・・

引用:X

一方で、利回り不動産には「利便性の面で改善を望む声」もあります。

理由としては、サーバーの混雑やポイントシステムの扱いづらさなど、ユーザー体験に関する課題が一部で見られるためです。

特に人気ファンドでは応募が集中し、サイトにアクセスしづらいという声もあります。

また、ワイズコインなど独自通貨の管理が分かりづらいと感じる人もいます。

ただし、これらは成長途中のサービスで見られる一般的な課題であり、今後の改善に期待できる部分です。

投資としての信頼性や法的な基盤はあるため、利便性の向上が図られれば、さらに使いやすいプラットフォームになるでしょう。

利回り不動産の総合評価|高利回り重視の中長期向け投資サービス

結論から言うと、利回り不動産は「高利回りを重視しながら、長期的な運用を目指したい人」に向いているサービスです。

その理由は、予定利回りが5〜12%と他社より高く設定され、運用期間も5〜10年と中長期型だからです。

少額から始められるためリスクを抑えつつ、不動産特定共同事業法に基づく運営で安全性も確保されています。

口コミを見ても、「高利回り」「当選しやすい」「将来性がある」という評価が多く、一定の信頼を得ています。

もちろん、システム面の改善余地はあるものの、今後の発展が期待できる成長型のクラウドファンディングといえるでしょう。

安定した利回りを狙いたい初心者や、分散投資を考えている投資家に特におすすめです。

\高利回りで資産形成を試してみる/

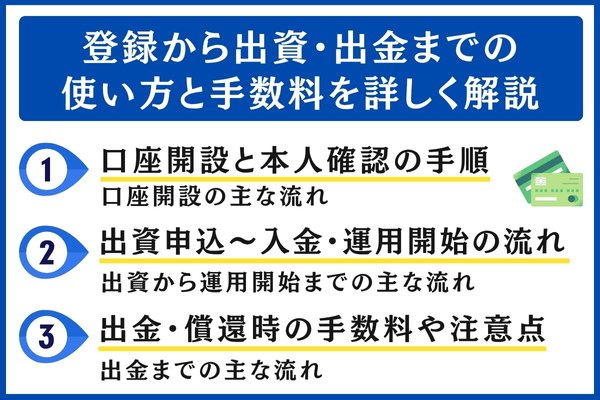

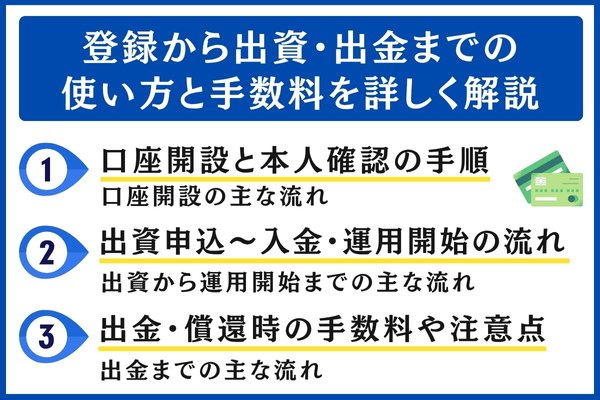

登録から出資・出金までの使い方と手数料を詳しく解説

利回り不動産は、会員登録から出資、そして出金までの流れがシンプルで、投資初心者でも迷いにくいのが特徴です。

なぜなら、口座開設や本人確認はオンラインで完結し、出資や運用状況の確認もマイページ上で行えるからです。

各ステップで発生する手数料や注意点を理解しておけば、より効率的に投資を進められます。

ここでは、登録から出金までの手順と費用をわかりやすく解説します。

①口座開設と本人確認の手順

利回り不動産を利用するには、まず無料の会員登録と本人確認が必要です。

口座開設は最短5分ほどで完了します。

なぜなら、メールアドレス登録から本人確認書類の提出まで、すべてWEB上で操作できるからです。

主な流れは以下の通りです。

- 公式サイトから会員登録(メールアドレス・パスワードを設定)

- 登録メールのURLをクリックして本登録

- 本人確認書類(運転免許証やマイナンバーカードなど)をアップロード

- 審査完了後、マイページにログインして利用開始

初心者でも安心して始められるよう、画面案内も丁寧で操作がわかりやすい点が特徴です。

スマホからでも登録可能なので、スキマ時間で簡単に投資準備が整います。

②出資申込〜入金・運用開始の流れ

口座開設後は、希望する不動産ファンドへの出資申込を行います。

ポイントは、出資手続きがすべてマイページ上で完結することです。

複雑な書類提出や銀行窓口での手続きは不要で、スマホからでもスムーズに申し込めます。

- マイページから投資したい案件を選択

- 投資金額(1万円単位)を入力して出資申込

- 指定口座(GMOあおぞらネット銀行など)へ入金

- 募集期間終了後、運用開始通知をメールで受け取る

利回り不動産では、ファンドの詳細(利回り・運用期間・リスク説明など)が事前に明示されるため、納得した上で投資判断ができます。

運用期間中はマイページで進捗を確認可能です。

自分で不動産を管理する必要がない点が、忙しい社会人にも人気の理由といえるでしょう。

③出金・償還時の手数料や注意点

運用期間が終了すると、分配金や元本が償還されます。

出金手数料は銀行によって異なりますが、GMOあおぞらネット銀行を利用すれば無料です。

一方で、他行を利用する場合は145円(税込)の出金手数料がかかります。

- 運用終了後、分配金・元本がワイズコインとしてマイページに反映

- 出金申請を行うと、登録口座へ振込

- 振込完了通知メールを受け取り

注意すべき点として、出金処理には数営業日かかる場合があり、すぐに現金化したい人は余裕をもった申請が必要です。

また、再投資に使う場合はワイズコインをそのまま次の案件に充てられるため、効率的な資金運用が行えます。

コストを抑えつつ長期的に資産を増やしたい人には、手数料無料の銀行設定がおすすめです。

\ 1万円から投資スタート/

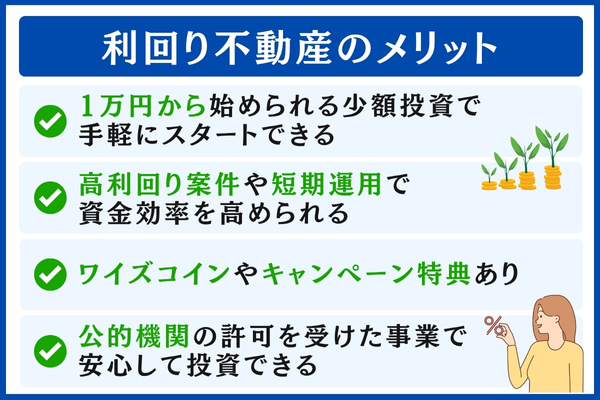

利回り不動産のメリット

利回り不動産は、1万円から始められる手軽さと高利回り案件の多さが魅力です。

さらに、金融庁登録の事業者による運営で安全性も高く、安心して長期運用が可能です。

ここでは、利回り不動産ならではの4つのメリットをわかりやすく解説します。

1万円から始められる少額投資で手軽にスタートできる

利回り不動産の最大の魅力は、わずか1万円から不動産投資を始められる手軽さにあります。

通常の不動産投資では数百万円単位の資金が必要ですが、利回り不動産はクラウドファンディング形式を採用しており、複数の投資家が少額ずつ資金を出し合うことで物件を運用します。

そのため、初めて投資をする人でも大きなリスクを背負わずに参加できるのがポイントです。

また、投資後は専門の運営会社が運用を代行してくれるため、物件管理の手間も不要です。

これから投資を体験したい初心者にとって、安心してスタートできる環境といえるでしょう。

高利回り案件や短期運用で資金効率を高められる

利回り不動産の特徴は、高い利回りを維持しながら短期間で資金を運用できる点にあります。

予定利回りは5〜12%と高水準で、運用期間も6カ月〜12カ月の案件が中心です。

長期運用よりも早く成果を得やすく、資金を次の投資へスムーズに回すことができます。

| ファンドの特徴 | 内容 |

|---|---|

| 予定利回り | 約5〜12% |

| 運用期間 | 約6〜12カ月 |

| 分配方法 | 家賃収入などによるインカム型中心 |

運営会社の株式会社ワイズホールディングスは、収益性の高い物件を厳選し、マスターリース契約を活用して安定した家賃収入を確保しています。

この仕組みにより、高利回りを維持しながらも安定性を両立しています。

「短期で結果を確認しながら、着実に資産を増やしたい」という投資家にとって、効率的な選択肢といえるでしょう。

ワイズコインやキャンペーン特典あり

利回り不動産では、投資を続けるほどお得になる「ワイズコイン制度」やキャンペーン特典があります。

- 投資金額に応じてワイズコインを付与(会員ランクにより付与率が変動)

- コインは次回の出資やAmazonギフト券に交換可能

- 新規会員登録やLINE連携でコインプレゼント(期間限定キャンペーン)

- 出資キャンペーン実施時には追加コインを獲得できる場合もあり

ワイズコインは1コイン=1円として出資に利用でき、有効期限はありません。

また、ワイズコインの付与率は「会員ランク制度」に基づいており、累計の運用残高が増えるほど付与率が上がる仕組みです(参考:利回り不動産)。

このように、出資を続けることで還元を受けやすくなるため、実質的なリターンをわずかに高める効果が期待できます。

ポイント制度を活用することで、“投資を続ける楽しみ”が生まれ、長期的に使いやすい仕組みとなっています。

公的機関の許可を受けた事業で安心して投資できる

利回り不動産は公的機関の許可を受けて運営されている不動産投資サービスです。

「不動産特定共同事業法」という法律に基づき、都道府県知事の許可(第1号・第2号・電子取引業務)を取得したうえで運営されています。

この法律は、投資家保護を目的に設けられたもので、財務基準や運営体制、情報開示など、厳しい基準を満たした事業者だけが許可を受けられます。

そのため、利回り不動産は法的な枠組みの中で、適切な運営管理が行われている点が安心材料といえます。

安全性と実績を両立している点こそ、利回り不動産が多くの投資家に選ばれている理由といえるでしょう。

\公的許可で信頼の運用体制/

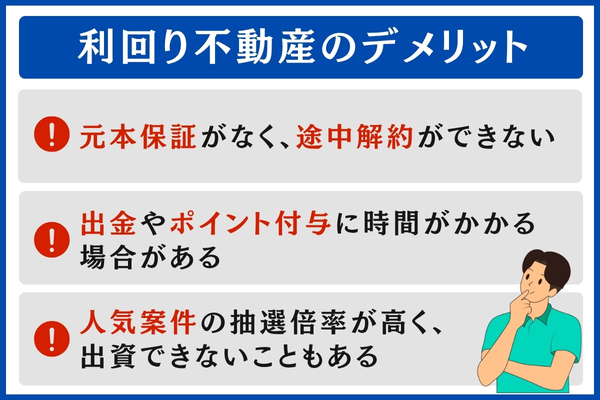

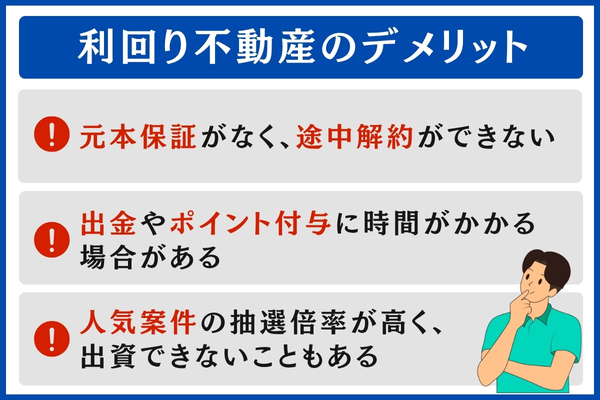

利回り不動産のデメリット

利回り不動産は高利回りが魅力ですが、投資である以上リスクも伴います。

途中解約ができなかったり、人気案件に応募しても出資できない場合があるなど、注意点を理解しておくことが大切です。

ここでは、投資前に知っておきたい3つのデメリットを具体的に紹介します。

元本保証がなく、途中解約ができない

利回り不動産は、不動産特定共同事業法に基づくクラウドファンディングとして運用されているため、元本保証はなく途中での解約も原則できません。

まずは、基本的な仕組みと注意点を整理しておきましょう。

| 項目 | 内容 |

|---|---|

| 投資形態 | 不動産クラウドファンディング(不特法スキーム) |

| 元本保証 | なし(出資法により禁止) |

| 途中解約 | 原則不可(運用期間中は資金拘束) |

| 例外 | クーリング・オフや法定終了事由など、契約で定めがある場合あり |

| 運営会社 | 株式会社ワイズホールディングス |

この仕組みは、複数の投資家が共同で資金を出し合い、運用期間終了まで物件を維持・管理するという不特法の枠組みに基づいています。

運用期間中は資金を自由に引き出すことができず、余裕資金での投資が前提となります。

また、元本保証はないものの、運営会社である株式会社ワイズホールディングスは、厳選した物件のみを取り扱い、賃料収入などによる安定的な運用を目指しています。

投資を検討する際は、案件内容や運用期間、リスクの程度を確認したうえで、長期的な視点で判断することが大切です。

出金やポイント付与に時間がかかる場合がある

利回り不動産では、分配金やワイズコインの反映、出金処理に時間がかかる場合がある点に注意が必要です。

その理由は、すべての入出金処理を運営会社がまとめて行っており、金融機関の営業日やシステム処理のタイミングに左右されるためです。

特に償還時には、以下のような流れを経るため、反映までに数日かかるケースも考えられます。

- 償還完了 → 分配金がマイページに反映

- ワイズコインの付与

- 出金申請 → 銀行口座に振込(GMOあおぞらネット銀行は手数料0円、他行は145円)

このような処理が複数段階になるため、振込処理やポイント交換処理の混雑状況・銀行の締め時間等によって、申請から実際の入金までに時間がかかることがあります。

あらかじめスケジュールを把握しておけば、安心して資金を管理できるでしょう。

人気案件の抽選倍率が高く、出資できないこともある

利回り不動産では、出資希望が集中するファンドでは抽選式募集の方式が採られており、人気案件では募集開始後すぐに申込が殺到して倍率が高くなることがあります。

特に利回りが高めの案件や運用期間が短めの案件では、出資希望者が集中し、抽選に外れて出資できないケースもあり得ます。

この抽選方式は、申し込み順だけで決めないことで多くの投資家に出資チャンスを提供する目的で採用されることが一般的です。

- 募集スケジュールを事前にチェック

- 通知メールやLINE配信で最新情報を確認

- 複数案件を同時に申し込む

人気案件への応募は競争率が高い一方で、定期的に新しい案件も登場しています。

チャンスを逃さないためには、日常的に公式情報をチェックしておくことが重要です。

\最新ファンドをチェック/

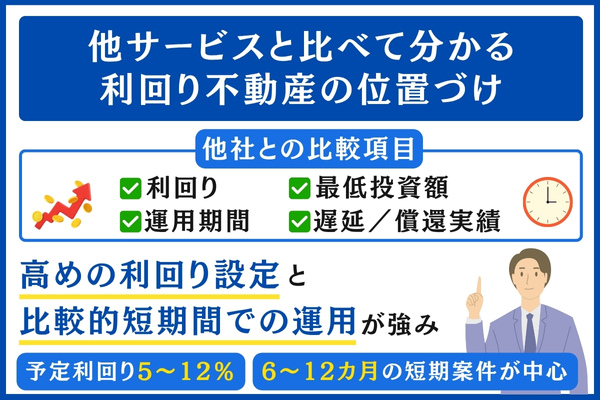

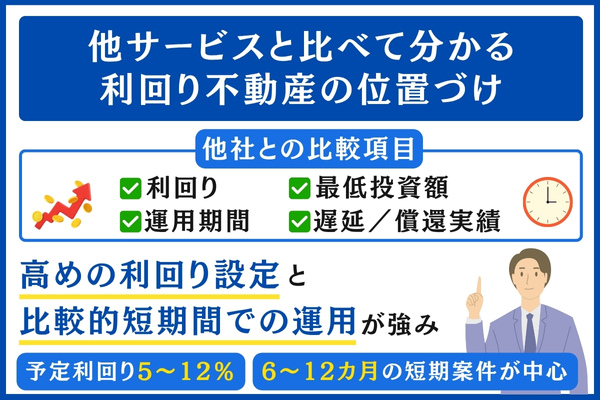

他サービスと比べて分かる利回り不動産の位置づけ

| サービス名 | 利回り |

|---|---|

| 利回り不動産 | 約5〜12%前後 |

| CREAL(クリアル) | 約3~5%前後 |

| OwnersBook(オーナーズブック) | 約2~6%前後 |

利回り不動産は、「高めの利回り設定」 と 「比較的短期間での運用」 に強みがある位置づけといえます。

CREALやOwnersBookが安定重視で中期〜長期の運用が多いのに対し、利回り不動産は6〜12カ月の短期案件が中心で、資金を効率的に回転させやすいのが特徴です。

予定利回りは5〜12%と高く、1万円から投資できる手軽さも初心者に人気の理由です。

さらに、利回り不動産では、GMOあおぞらネット銀行を利用した場合の入出金手数料が無料になる設定が案内されています。

他の金融機関を利用する場合は振込手数料が発生するため、口座選びでコストを抑える工夫が必要です。

総合的に見て、利回り不動産は「短期で結果を出したい人」「少額から安定運用を始めたい人」に最適なポジションにあります。

\短期で回す高利回り投資/

利回り不動産は「攻め(高利回り)」の投資先として優秀ですが、資産全体を守るためには「守り(安定性)」に強いサービスも併用するのが鉄則です。万が一の遅延リスクに備え、特徴の異なる3社程度に口座を分けておくことで、ポートフォリオのバランスを整えましょう。

不動産クラウドファンディングおすすめランキングで、自分に合う分散先もチェックしておきましょう。

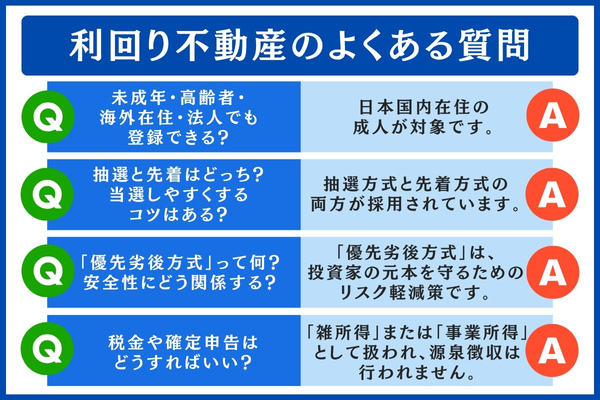

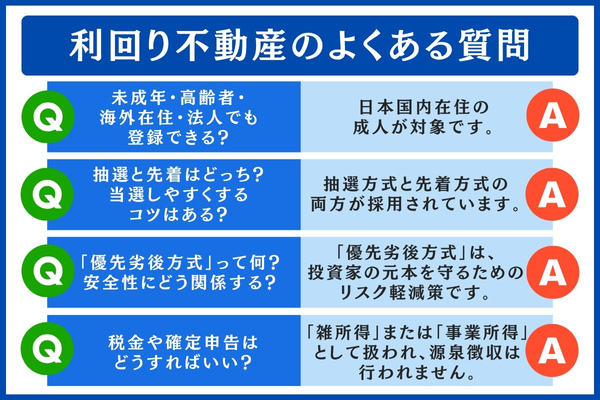

利回り不動産のよくある質問

利回り不動産を利用する前に多くの人が気になるのが「登録条件」「抽選方式」「安全性」「税金」などの実務面です。

ここでは、仕組みや手続きに関する疑問をわかりやすく整理しました。

読めば、利用前の不安をスッキリ解消できます。

未成年・高齢者・海外在住・法人でも登録できる?

【答え】利回り不動産は、日本国内在住の成人が対象です。

本人確認や契約手続きが国内で完結する必要があるため、海外在住者は登録できません。

| 区分 | 登録可否 | 補足 |

|---|---|---|

| 未成年 | ✕ | 法定代理人でも不可 |

| 高齢者 | 〇 | 本人確認書類が必要 |

| 海外在住 | ✕ | 国内住所必須 |

| 法人 | 〇 | 登記簿・代表者書類の提出要 |

つまり、「国内の成人」または「条件を満たす法人」であれば利用可能です。

条件を把握しておけば、スムーズに登録できます。

抽選と先着はどっち?当選しやすくするコツはある?

【答え】利回り不動産では案件により、抽選方式と先着方式の両方が採用されています。

人気案件は公平性を保つため抽選制、スピード重視の案件は先着制です。

- 募集開始時刻前にログインして準備

- 複数案件に応募してチャンスを分散

- LINE・メール通知を活用して最新情報をキャッチ

抽選制は運次第な面もありますが、応募数を増やすことで確率を上げられます。

一方、先着制は数分で満枠になるため、スピードと事前準備が勝負です。

「優先劣後方式」って何?安全性にどう関係する?

【答え】「優先劣後方式」は、投資家の元本を守るためのリスク軽減策です。

運営会社(劣後出資者)が一定割合を出資し、損失が出た場合はその分から先に負担します。

| 出資者区分 | 優先順位 | 役割 |

|---|---|---|

| 投資家(優先出資) | 1番目 | 先に利益を受け取る |

| 運営会社(劣後出資) | 2番目 | 損失時に先に負担する |

この方式により、物件価格の下落があっても一定範囲なら投資家の元本が守られます。

ただし、劣後割合を超える損失が出た場合はリスクが残るため、案件の内容確認が重要です。

税金や確定申告はどうすればいい?

【答え】利回り不動産の分配金は、「雑所得」または「事業所得」として扱われ、源泉徴収は行われません。

そのため、以下のような条件を満たす場合は個人で確定申告が必要です。

- 給与所得者:年間利益が20万円を超える場合

- 専業主婦・学生など:年間利益が48万円を超える場合

マイページから「年間取引報告書」をダウンロードできるため、申告はスムーズです。

通信費・振込手数料などを経費に計上できるケースもあります。

迷う場合は、税理士や申告サイトを活用すると安心です。

まとめ

利回り不動産は、1万円から始められる手軽な不動産クラウドファンディングです。

運用期間は6〜12カ月と短く、高利回り(5〜12%)を狙いながら効率的に資産を増やせます。

金融庁登録の事業者が運営しており、優先劣後方式などでリスク軽減も図られています。

ただし、元本保証はなく途中解約もできないため、仕組みを理解したうえで余裕資金での運用が大切です。

少額から不動産投資を体験したい人や、安定的に副収入を得たい人にとって、利回り不動産は安心して始めやすい選択肢といえるでしょう。

「利回り不動産」は、利回りの高さにこだわった不動産クラウドファンディングサービスです。

想定利回りは年率4〜10%程度と高水準で、安定的に資産を増やしたい投資家から注目を集めています。

最低1万円から投資できるため、初心者でも手軽にスタート可能。

また、運用状況や分配金情報はオンラインで確認でき、複数案件に分散投資しやすい点も大きなメリットです。

※案件ごとに想定利回り・運用期間は異なります。投資判断は必ず公式サイトで最新情報をご確認ください。

\ 1万円から投資スタート/